借金の取り立てを止めて滞納から逃れたい…後悔しない今できる対処法

更新日:

※この記事は約1分で読めます:PR

借金の取り立ての電話や督促から逃れたい…と悩んでいる方へ。

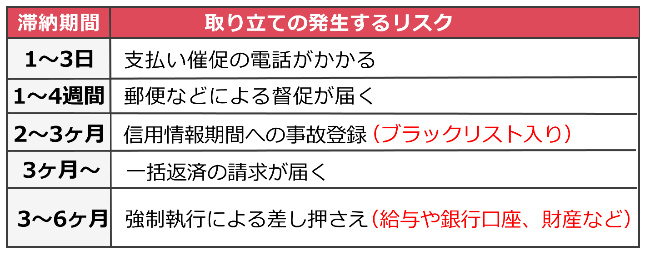

借金の取り立ての流れと注意点

借金の取り立てに対して無視を続けると、最短で3ヶ月後(債権者によって変わる)には強制執行で財産が差し押さえられてしまいますので注意が必要です。

借金の取り立ては、電話での催促から始まります。

これを無視、話し合いに応じないでいると借入先からの督促が郵便で届きます。家族と同居の場合は、この時点で借金がバレてしまう可能性があります。

![]()

借金滞納をして2~3ヶ月が経過すると、個人信用情報に事故登録(ブラックリスト状態)されてしまい数年間は、新たな借入が不可能となります。借金の返済の為の借入はできなくなります。

![]()

3~6ヶ月で一括返済の請求が届き、これも無視すると申し立てを起こされ、最悪は強制執行により財産の差し押さえが行われます。家族はもちろん、会社にもバレてしまうでしょう。

ブラックリストに登録された段階で状況は深刻と言えます。

以降も滞納が続き、「もう1人では借金がどうにもできない」ところまできている場合も多いのではないでしょうか。

では、どうしたらいいのか?![]()

借金の取り立てをSTOPし、借金問題を解決する為に真っ先にやるべき事があります。

借金の取り立てをSTOP、借金を解決する方法

借金の取り立てが続き返せないまま1人で悩んでいるのであれば、すぐにでも借金の滞納を防がなければなりません。

「返せるお金があれば、とっくに返してるよ!」ってなりますよね。。

でももし、家族以外でお金を借りれる人や誰にも相談できない時は、国の救済制度を利用しましょう。

実はこの方法は、借金で困っているほとんどの債務者が知らない方法なんです。

今の借金がどれくらい減るのか?を診断する事ができます。

今から、その便利な制度をシェアしますね。

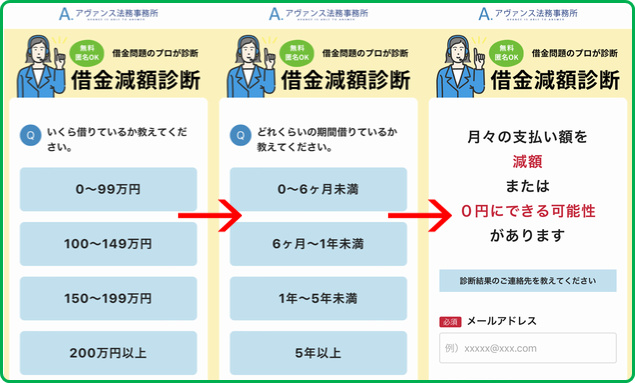

まずは診断してみましょう!今の借金が減らせるかもしれません。

借金をいくら減らせるか?

借金をいくら減らせるか?

≫無料の減額診断でチェック≪

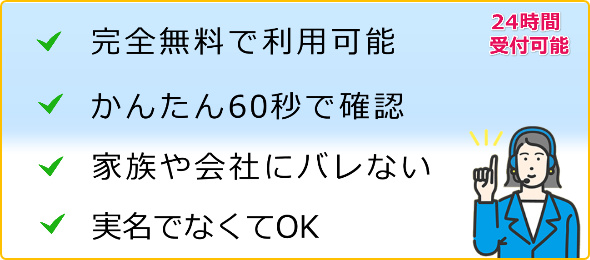

・完全無料で利用できます

・完全匿名OK(本名・住所は不要)

・60秒カンタン入力で分かる

入力も3つの質問に答えるだけです。

すると、今の借金状況からどれくらい減額ができるのかが分かります。

完全無料で使えて、しかも匿名OK。家族や職場にバレる事もありません。

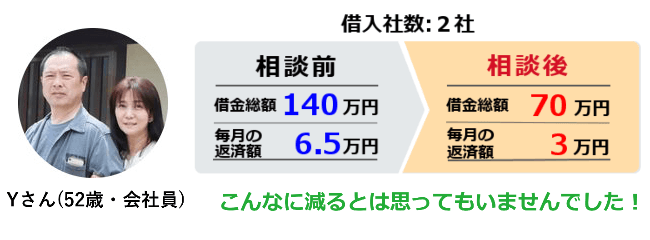

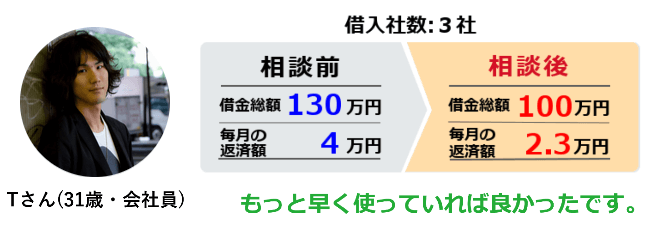

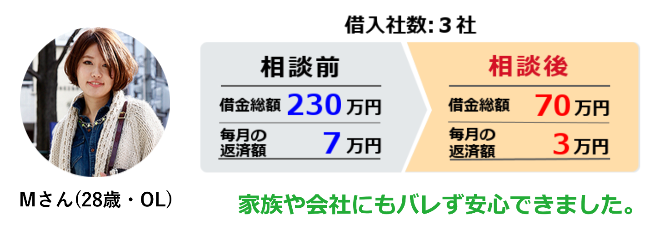

減額診断をした人の口コミ

このサービスで、借金に苦しんでいた方の多くが返済額を減らし借金を完済されています。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

ネットで偶然に知った減額診断で毎月の返済を少なくできる事を知ってスグに使いました。クレジットカード会社からの督促に怯えることなく今では生活に余裕ができています。

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

家族や会社に内緒で借金をしていたのもありバレるのが嫌で誰にも相談できませんでしたが、今では元金が減額でき利息分もカット。普通の生活を取り戻せました。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

毎月の返済はしてもほぼ利息分しか返せてない状況でした。滞納が続き数回の督促。怖くなって調べている時に減額診断を知りました。債務整理を依頼して利息払いのカット、月の支払いも大幅に減り今は借金が着々と減っています。

このように「予想以上に大きく減額できた」という方々が多いです。

育休中の借金返済が難しいなら、今スグ診断してみましょう。

※減額診断 = 法律事務所への依頼では無いので安心してご利用ください。

※借金以外の相談は受け付けておりません。

複数借り入れがある場合の債務整理と過払い金請求

借金は一ヶ所から行っているという場合もあれば、複数社で融資を受けている場合もあります。

そして借り入れ件数が多くなれば、それだけ管理も大変となりますし、金利の負担も大きくなってしまうものです。

返済がかなり厳しいという場合はより楽に返済ができる方法を考えていきましょう。

まず、過払い金がある場合はそれを取り戻すだけでかなり借金を減らすことができます。今はグレーゾーン金利も撤廃されていますので、過払い金が発生する心配はなくなりましたが、長く返済を行っている方の場合は過払い金が発生している可能性がありますので、一度調べてみましょう。

そして、借金の返済が厳しい場合の対策としては債務整理もあげられます。

債務整理には債権者と直接交渉することによって将来の利息をカットしてもらうなどで返済を楽にする任意整理、住宅を守りたい方に向いている個人再生、さらにどうしても返済が厳しいという場合は借金の返済を免除してもらう自己破産を選ぶこともできます。

過払い金請求や債務整理は個人でも行うことができますが、債権者との交渉に自信がない、法律の知識が乏しいという場合は司法書士、弁護士などに相談するという方法もあります。

プロが介入してくれると取立てもすぐに止めることができますし、債権者への交渉も安心して任せることができます。

そして、じっくり相談しながら最適な方法で借金問題を解決していくことができます。

この場合はできるだけ借金問題について詳しい法律事務所を選んでおきましょう。

法テラスの無料法律相談とトラブルの解決

法テラスは、法律相談などを無料で受け付けているところとして、全国の一般の消費者にとっては非常に頼れる存在となっています。

ここ数年では、法律上のトラブルを抱えている人が増えていることもあり、多少なりとも問題解決に取り組みたい場合には、法テラスの専門家のところに足を運ぶことが良いとされます。

特に、弁護士などの資格を持つ専門家からアドバイスを受けることによって、早期の問題解決につなげることができるため、まずは相談の予約をとることが必要です。

インターネット上では、法テラスで法律相談をしたことのある人の口コミなどが取り上げられているため、興味がある場合にはチェックをしてみることが大切です。

また、トラブルが長引いている場合には、法テラスのスタッフだけでは対応できないケースもあるため、それぞれのケースに詳しい事務所を紹介してもらうこともコツとして挙げられます。

法テラスの社会的なニーズについては年を追うごとに高まってきており、最近では離婚や遺産相続などのトラブルについて相談をしようとする人が目立っています。

また、法律相談の時間については、それぞれの依頼者のケースによっても異なってくることから、十分に相談内容をまとめておくことがポイントとされます。

法テラスは、今となっては全国各地に設置されていることもあり、仕事帰りのサラリーマンや自営業者、専業主婦にとってもとても利用しやすい所として親しまれています。

弁護士に債務整理を頼む場合、費用は分割払い出来ることが多い

借金を抱えて債務整理するしか選択がなくなった人がもっとも困るのは、債務整理の費用をどのように捻出するかということです。多重債務者の場合、返済に追われて自由に使えるお金がいくらもないということが少なくありません。返済をしなければ取り立てがあるので、どうしても収入は返済に回すしかなく、その分、自由に使えるお金がなくなってしまうわけです。

債務整理にかかるお金はどれぐらいになるのかというと、自己破産は十万円を超えるのが一般的ですし、任意整理の場合でも一社あたりの和解交渉が2万円として、和解先が5社あればやはり十万円ということになってしまいます。

ただ、これらの費用は分割払いでもいいとしている弁護士や司法書士は多いです。というのは、多重債務者の困窮状態はわかっているので、一括で支払うのは難しいと理解しているからです。なので、一括で支払えない場合は分割払いでお願いしてみましょう。

債務整理をする場合、弁護士が受諾してからしばらくの間、貸金業者は督促を行うことが出来ず、また、今までの契約に基づいて返済する必要もないので、本来であれば返済に充てる費用を弁護士への支払いに回すことが出来ます。なので、考えているよりも長期の分割払いにならずに済むことも多いです。

弁護士や司法書士費用立て替えが出来る法テラス

法テラスは、国が設立した様々な法律に関する紛争を解決するための機関です。法テラスの正式名称は、「日本司法支援センター」といい、借金や離婚、遺産相続といった様々な法律に関する紛争を解決に導くために設立されました。法テラスでは、経済的な事情や自分の住んでいる地域に法律事務所がないなどの理由によって、弁護士や司法書士に法律相談を依頼することが難しい人のために、法律に関する様々な紛争を解決に導くサービスを提供しています。弁護士が在籍する法律事務所と異なり、法務省所管の公的法人のため安心して法律相談が出来るのも魅力的です。相談は電話とメールで受け付けており、専門のオペレーターが自分が抱えている問題に対する解決策や法的制度について案内してくれます。また、相談者が抱えている問題に対して適切な相談窓口を案内してもらうことも出来ます。さらに、経済的な理由によって法律相談が難しい人のために、必要に応じて弁護士や司法書士の費用立て替えも行っています。これは、「民事法律扶助制度」と呼ばれる制度で、総合法律支援法という法律で正式に認められているものです。この制度には所定の審査があり、民事法律扶助制度で定められている条件を全て満たしている人のみ、資金の援助を受けることが出来ます。援助の上立て替えてもらった費用は毎月分割で支払っていきますが、生活保護を受けている人は一部の例外をのぞいて支払の義務は全て免除されます。

借金を一本化するおまとめローン

借金を一本化するおまとめローンというものがあります。

借金は借りる額が多いほど金利が低くなります。つまり借りる額が小さいならば金利が一番高くなります。

そして借りる額が小さいほど借りやすいという特徴も持っています。

つまり沢山の金融会社から少しずつ借りてしまう人というのは、それだけ借りやすく審査も緩いですが、大きな金利を払わなくてはいけません。大きな金利を払う羽目になったとしても、借りやすいので、多くの金融会社から小さなお金を借りて多重債務者になる人もいるのです。

しかし、借りる額が小さく少しずつ金利の高いものを払うよりも一括してまとめてしまった方が金利がお得になります。

そうした借金を一本化するおまとめローンというシステムサービスがあります。

細かく借りた全ての債券を一か所の金融会社がまとめてくれるというシステムサービスで、沢山の金融会社から借りてしまった多重債務者にとっては非常に嬉しいサービスとなります。

金利は安くなり、沢山の金融会社の借金を払うために翻弄することもなくなります。もしも金銭の都合がつかなくなった時でも、一か所の金融会社と交渉をすればいいというのは非常に楽なことでしょう。

借金を一本化するおまとめローンは、金利を安くするだけでなく、返済の際の手間も小さくなります。

多重債務に苦しむ人にとっては、まずは自己破産をする前に考えてみるべきサービスです。

借金の返済に困る前に、まずは金利を安くしてみましょう。

債務整理をすることで家族へのデメリットはあるでしょうか

債務整理を行うことは、自分の家族に対してデメリットとなるのでしょうか。これは、自分名義で借金をしていて、しかも家族に保証人を依頼していないのであれば、特にデメリットはありません。仮に妻が自分名義で借金をして、返済できずに債務整理を行った場合でも、特に夫の信用情報に影響することはありません。

しかし、もし妻が夫の名義で借入を行い、返済できずに債務整理を行うと、事情は違ってきます。この場合、夫の名義で借入をしているわけですから、夫の信用情報にブラック情報が登録され、しばらくはローンも組めず、クレジットカードも使用できない状態になります。また、個人の借入ではあまりないことですが、もし家族に保証人になってもらってお金を借りると、返済できなくなった場合は、保証人である家族が返済を行うことになります。

このようなこともありますので、借入の場合は、できれば自分名義で借りた方が、家族にデメリットを与えずにすみます。もし妻が夫名義で借りる場合も、本当はよく話し合ってから申込を行う方がいいでしょう。また、消費者金融の場合は総量規制があり、借入枠に制限があります。ですから、妻が夫名義で借りる場合には、その分夫の借入額が小さくなるため、借入時に夫の同意が必要になります。

自己破産は換価できる財産は債権者への配当に

自己破産とは債務の支払いが免除される代わりに、一定以上の財産は差し押さえされ債権者への配当に回される手続きです。

99万円以上の現金や20万円以上の預貯金、20万円以上の価値がある車、20万円以上の解約返戻金が予測される生命保険、20万円以上の価値がある有価証券、持ち家や土地などの不動産などが差し押さえの対象です。

20万円以上の預貯金を持っている場合は銀行から引き出して現金として手元に置いた方が残せる財産が多くなることがあります。

99万円までは現金にして、それ以上は銀行の口座に預けておいてから自己破産の申し立てを行うと良いです。

家財道具や給料が差し押さえされることは無いですし、自己破産が理由で賃貸から追い出される事も無いです。

自己破産が認められるには破産手続開始決定と免責許可の決定と2つの決定が下されることが必要です。

破産手続開始決定は裁判所から支払い能力が無いと判断されると下され、免責許可の決定は免責不許可事由に該当しないと判断されると下されます。

その後に換価できる財産がある場合は管財事件または少額管財事件へと進みます。

通常の管財事件では裁判所にお支払する予納金が最低50万円以上と高額ですが、少額管財事件なら最低20万円とかなり安くなります。

ご本人自ら自己破産の申し立てを行うと通常の管財事件扱いになりますが、弁護士にご依頼されると少額管財事件扱いが可能です。

換価できる財産がある場合は最初から弁護士にご依頼されたほうが良いです。

消費者金融からの借金は家族に返済義務はない

サラ金から利息制限法の上限を超えて借金していた場合は、過払い金返還請求を行う事で取り戻すことが可能です。

過去にサラ金ではグレーゾーン金利と呼ばれる利息制限法の上限を超え、出資法の上限を超えない範囲の高金利で貸付を行っていました。

2009年ごろまでは多くのサラ金で利息制限法の上限を超えて貸し付けていたので、覚えのある方は取り戻せる可能性が高いです。

10年を過ぎると時効になってしまいますし、経営が苦しい貸金業者では破綻される恐れもあるので早めに過払い金返還請求を開始されたほうが良いです。

まずは借金をしていた貸金業者に取引履歴の開示請求を行います。

貸金業者は請求されたら開示する義務があり断ることは出来ないです。

届いた取引履歴をもとに引き直し計算を行い、計算書を作成します。

借金をしていた貸金業者が引き直し計算を行い、計算書を送ってくる事もありますが信用できないのでご本人で作成されたほうが良いです。

引き直し計算の結果、過払い金が発生していたら貸金業者に過払い金返還請求を行います。

貸金業者側から減額してくれと言ってくることがあり、納得できない場合は訴訟を起こすことが出来ます。

判決まで行くと長引いてしまいますが、ほとんどのケースで途中で和解することが多いです。

手続きの仕方や計算の仕方が分からないと言う方は弁護士にご依頼されると代わりに行ってくれます。

司法書士でも行ってくれますが、請求額140万円以下でないと交渉権と訴訟代理権が認められていないです。

キャッシング利用時に過払い金があるときは返還請求できる

消費者金融業者が行っているサービスとしてキャッシングがあります。

消費者金融業者のキャッシングを利用している人は、日本の労働者のうちの5人にひとりほどの利用者がいると言われています。

キャッシングを利用すると、借り入れた金額に加えて金利の支払いをしなければなりません。

金利の支払いについては利息制限法という法律によって規制がかけられていますが、かつての消費者金融業者などにおいては法律の制限を超える金利の利率で融資を行っていた経緯があります。

法律で決められている利率を超えた金利のことをグレーゾーン金利という呼び方が行われており、裁判の判決によって法律で定められている利率を超えた金利については返還することが可能となっています。

消費者金融業者のキャッシングを利用した際に、グレーゾーン金利が適用されていた金融業者に対しては払い過ぎた利息分として過払い金を返還してもらうための請求を行うことができます。

過払い金とは本来支払う必要がなかった利息分ということになりますので、過払い金が大きいときには借金の元本よりも支払い金額が上回っているケースもあり、その場合にはそれ以上の借金の返済をしなくて済むようになります。

過払い金が発生しているかどうかは、それぞれの借り入れを行っていた金融業者に対して取引履歴を開示してもらう手続きを行う必要がありますので、弁護士や司法書士に依頼することで手続きをスムーズに進めることができます。

債務整理とローン審査の関係について

債務整理は、多重債務者にとって非常に有意義な手続きなひとつであり、借金による経済的な負担を軽減するためにも、早い段階で法律の専門家からアドバイスを受けることが良いとされます。

ただし、債務整理をおこなうことによって、数年間はローン審査に通過できないケースがほとんどであることから、事前にメリットとデメリットを十分に理解しておくことが大切です。

特に、仕事やプライベートなどの場面でローン審査を希望する機会が想定される場合には、債務整理のタイミングを上手くはかることが望ましいといえます。

インターネット上では、債務整理に関する相談を受け付けている弁護士事務所のウェブサイトなどもあり、メールを使って気軽に相談日時を決めることができます。

また、相談料金に関しては、それぞれの事務所の方針によって大きな差がみられるため、あらかじめ特徴を把握しておくことが求められています。

債務整理を希望する人の数は全国的に増え続けており、少しでも債務に悩まされている場合には、こうした手続きを踏むことが有効です。

これからも、債務整理の手続きに関する情報を集めようとする日本人の間で、弁護士事務所に対するニーズが高まってゆくとみられています。