債務整理のデメリットとは?【知らないと後悔】借金の返済が苦しいときの解決策

更新日:

※この記事は約1分で読めます:PR

「借金の返済が厳しい…」「債務整理をしたら楽になるのかな?でもデメリットが気になる」

という方も多いのではないでしょうか?

確かに債務整理にはデメリットもありますが、それを凌ぐ大きなメリットがあるんです。

まず、本題へ進む前に”お金と借金の関係”について知っておいて損は無いでしょう。私たちは、働き得たお金で様々な物やサービスを利用しています。ここで必要なものがお金です。

しかし、どうしてもお金が充分ではなく借金をしてしまうこともあるでしょう。

以下では、「お金を借りるということ「良い借金と悪い借金」「借金をしないようにする方法」についても分かりやすく説明します。

「良い借金と悪い借金について知ろう

生活を圧迫してしまう借金、生活を補うための借金、借金を返すための借金。

これらの借金はどれも未来の自分自身へのつけが膨らむことになり兼ねないため、このような借金の仕方を

しないようにすることが大事になります。

借金をしないようにする方法

日々の生活で使うクレジットカード、ショッピング枠を利用するのも立派な借金です。

特に分割払いやリボ払いは金利負担も発生し、小学だからと言え繰り返し利用することでその分金利も増え、返済額が驚くほど多くなっていることもあります。

くれぐれも「お金の使いすぎ」に注意し、以下の方法で借金体質から脱却していくことが重要となります。

支出を必ず収入の範囲内に納める事を優先します。

固定費など毎月の支出の中で抑えられるものはないか?無駄な出費が発生していないかを確認しましょう。

今、借金の返済中であれば、まずは現状の借金を少しでも早く返しましょう。

借金のために借金をするという事は絶対に回避しなければなりません。

借金返済期間が長いほど、余計な金利の支払いも発生します。

「働いてお金を稼ぐ→貯める→使う」の流れに戻していきましょう。

借金の完済がゴールではありません。

完済後は、借金の返済に充てていた黒字分を貯蓄へ回すことができます。

貯蓄を続けることで、自由に使えるお金も増えるはずです。

無理のないお金の使い道を考えて。これからは「貯めて使う」という貯蓄体質へシフトしましょう。

債務整理のデメリット

債務整理の最大のデメリットは、ブラックリストに載ることです。

ただし、借金の完済後5年ほどでブラックリストから情報は抹消されます。

その後は問題なくクレジットカードの作成や各種ローンを組むことができますので、「一度、ブラックリストに掲載されると一生信用情報が回復しない」ということは一切ありません。

| クレジットカード | 利用・作成不可 |

| ローン | 利用不可 |

| キャッシング | 利用不可 |

ブラックリストに掲載されていても、デビットカードの作成・利用は可能。

配偶者などの家族カードも利用できます。

また結婚や出産などで急にお金が必要になった場合は「緊急小口資金貸付制度」という国の制度を利用するとよいでしょう。

債務整理3つの方法

債務整理の方法は3つあります。

それぞれにメリット・デメリットがあるのでご紹介していきますね。

①任意整理

任意整理は、金融機関などの債権者と直接交渉して、将来利息や遅延損害金のカット、返済期間の延長をしてもらう手続きです。

もっともデメリットが小さい方法ですが、個人で行うには手続きが大変だったり、交渉しても応じてもらえない可能性があります。

②個人再生

個人再生は、裁判所に申し立てをして返済計画を認めてもらうことで、借金を1/5~1/10程度に減額してもらう手続きです。

借金の減額効果は大きいですが、手続きが難しく費用や手間がかかることと、保証人に請求がいくことがデメリット。

車やバイクなどが回収される可能性もあります。

③自己破産

自己破産は、裁判所に申し立てをして、原則すべての借金を免除してもらう手続きです(一部の債務を除く)。

借金は無くなりますが、保証人への請求や財産の差し押さえ、職業・資格への制限といったデメリットがあります。

それでも債務整理のメリットは大きい!

債務整理には上記のようなデメリットもありますが、もしこのまま放置して返済不能に陥ると、自己破産しか選択肢がなくなってしまいます。

もっともデメリットの少ない任意整理で解決できるうちに、早めに対処したほうがいいです。

債務整理で利息カットできれば、毎月の返済額が大幅に減り、余裕を持って返済できるようになるかもしれません。

まずはスマホから簡単に利用できる減額診断で、あなたの借金が減る可能性があるかチェックしてみましょう。

デメリットを抑えながら借金問題を解決する方法について、プロのアドバイスももらえますよ。

相談は無料です。

⇒【債務整理で】借金を減らせる可能性はある?

60秒入力で減額診断してみる

知らないと後悔・返済の悩みを解決する方法

いま借金で苦しいのであれば、根本的な解決が必要です。

“国が認めた救済制度である「債務整理」”を使って借金を減らせるかもしれません。

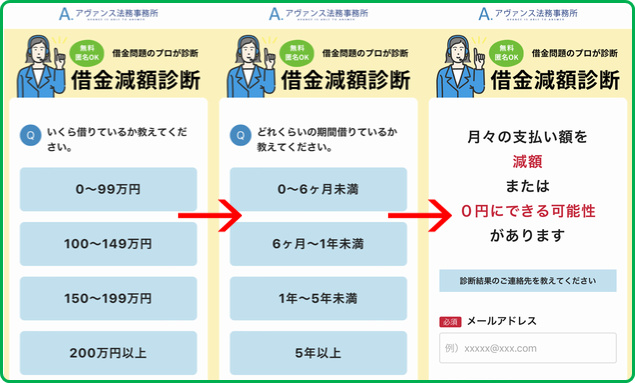

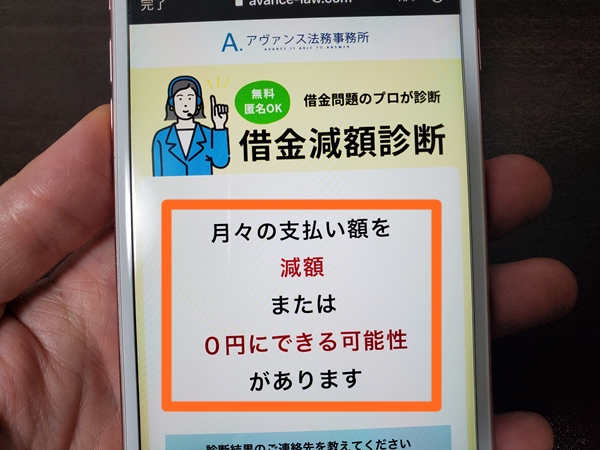

それを簡単に調べられるのが、『アヴァンス法律事務所の診断ツール』

これを使うと「借金が減らせる可能性があるのか?」ネットですぐに確認できます。この診断ツールをキッカケに、借金に悩んでいる多くの人が救われているんです。

大幅に借金を減額できるかもしれないので、まずはチェックだけでもしてみる価値はありますよ。

まずは診断してみましょう!今の借金が減らせるかもしれません。

借金をいくら減らせるか?

借金をいくら減らせるか?

≫無料の減額診断でチェック≪

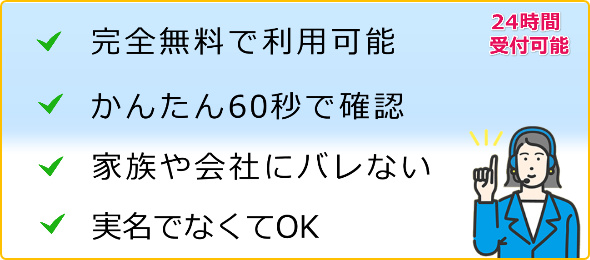

・完全無料で利用できます

・完全匿名OK(本名・住所は不要)

・60秒カンタン入力で分かる

入力も3つの質問に答えるだけです。

すると、今の借金状況からどれくらい減額ができるのかが分かります。

完全無料で使えて、しかも匿名OK。家族や職場にバレる事もありません。

コレだけは確認しないと後悔!

もし減額診断をして、下の表示が出れば借金から解放されるチャンスです!

特定の金額&条件でしか出ない、かなり低い確率ですが、もしこの表示が出てれば、絶対にそのまま債務整理を進めた方がいいです。

1日遅くなるだけで利息はどんどん増えるので、今すぐ試してみてください。

減額診断をした人の口コミ

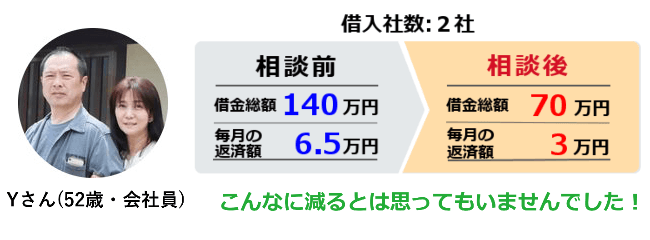

このサービスで、借金に苦しんでいた方の多くが返済額を減らし借金を完済されています。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

ネットで偶然に知った減額診断で毎月の返済を少なくできる事を知ってスグに使いました。クレジットカード会社からの督促に怯えることなく今では生活に余裕ができています。

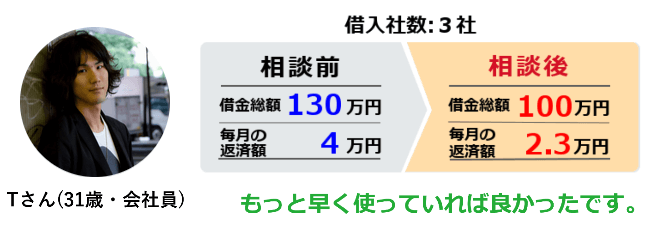

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

家族や会社に内緒で借金をしていたのもありバレるのが嫌で誰にも相談できませんでしたが、今では元金が減額でき利息分もカット。普通の生活を取り戻せました。

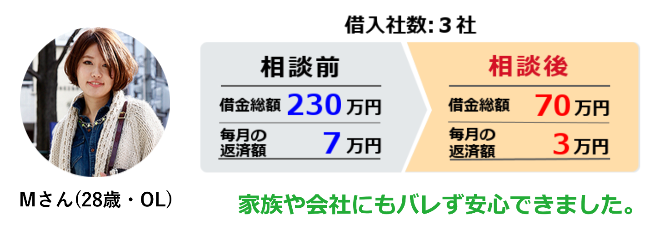

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

毎月の返済はしてもほぼ利息分しか返せてない状況でした。滞納が続き数回の督促。怖くなって調べている時に減額診断を知りました。債務整理を依頼して利息払いのカット、月の支払いも大幅に減り今は借金が着々と減っています。

このように「予想以上に大きく減額できた」という方々が多いです。

育休中の借金返済が難しいなら、今スグ診断してみましょう。

※減額診断 = 法律事務所への依頼では無いので安心してご利用ください。

※借金以外の相談は受け付けておりません。

個人再生や民事再生、自己破産といった単語

みなさんは個人再生や民事再生、自己破産といった単語をお聞きになったことはありますでしょうか。いずれも、弁護士などの協力のもと行う債務整理の手段の一つです。もし仮にみなさんが借金をたくさんしていて、多重債務に陥ったりして、返済が難しくなってしまった場合に行うのが債務整理です。

個人再生は債務整理の方法の中ではまだ比較的軽い措置に当たります。個人再生時にはもし法外な利息で支払っていた借り入れがあったならば、過払い請求の手続きを行うことでその払いすぎた利息が返還されることがありますので、弁護士に確認をとってみるとよいでしょう。

自己破産は最後の手段と言ってもよいかもしれません。もう完全に返済は無理だと判断された場合には、この手続きによって現在の借入金の返済義務がなくなります。しかしながらそれだけではありません。同時にみなさんのお持ちのすべての財産を失うことにもなるのです。

たとえば、一番高額な資産というのはたいていの場合住宅です、これも当然差し押さえの対象になってしまいますので、現在お住まいの家は競売にかけられて、その売上金は借金の返済に回ることになります。その他貴金属、車、家具なども同様に差し押さえの対象になりますので、本当に皆さんの手元には資産は一切残らないといっても過言ではありません。

大事なことはその状況になってしまうまえに、きちんと返済を行うことです。毎月計画的に返済し、債務整理を行う必要がない生活を送りましょう。

債務整理をすることで家族へのデメリットはあるでしょうか

債務整理を行うことは、自分の家族に対してデメリットとなるのでしょうか。これは、自分名義で借金をしていて、しかも家族に保証人を依頼していないのであれば、特にデメリットはありません。仮に妻が自分名義で借金をして、返済できずに債務整理を行った場合でも、特に夫の信用情報に影響することはありません。

しかし、もし妻が夫の名義で借入を行い、返済できずに債務整理を行うと、事情は違ってきます。この場合、夫の名義で借入をしているわけですから、夫の信用情報にブラック情報が登録され、しばらくはローンも組めず、クレジットカードも使用できない状態になります。また、個人の借入ではあまりないことですが、もし家族に保証人になってもらってお金を借りると、返済できなくなった場合は、保証人である家族が返済を行うことになります。

このようなこともありますので、借入の場合は、できれば自分名義で借りた方が、家族にデメリットを与えずにすみます。もし妻が夫名義で借りる場合も、本当はよく話し合ってから申込を行う方がいいでしょう。また、消費者金融の場合は総量規制があり、借入枠に制限があります。ですから、妻が夫名義で借りる場合には、その分夫の借入額が小さくなるため、借入時に夫の同意が必要になります。

弁護士や司法書士に依頼することで、債務整理を行えます

現在では消費者金融や信販会社などが行っている融資が受けられるサービスが社会的に定着していると言えますので、多くの人が貸金業者から融資を受けた経験があると思います。

貸金業者から融資を受けたときには、多額の融資を受けてしまうと返済に困ってしまうことが考えられます。

返済することが難しくなった借金の問題があるときには、弁護士や司法書士に依頼することによって問題を解決することが可能になります。

貸金業者から多額の融資を受けたことによる借金の問題のときには、債務整理の方法によって貸金業者から借り入れている金額を減額する交渉を行うことで解決へと導いたり、裁判所に返済不能であることを認めてもらうことによって支払い義務を免責することが可能になります。

債務整理の方法はいくつかの種類があり、メリットやデメリットがそれぞれの方法によって異なりますので、弁護士や司法書士などの法律的な知識を持っている専門家のアドバイスを聞くことで、自分にとって最適な方法を選択することが大切になります。

債務整理の中でもっとも有名な方法は自己破産と言うことができますが、自己破産を行うことで借金を返済する義務を免除してもらうことが可能になります。

自己破産を行うときには財産の多くを処分しなければならなくなりますので、デメリットについても十分把握してから行うことが大切です。

裁判所が破産申立を認めない自己破産の理由

裁判所に自己破産の申し立てを行った場合、債務の免責が認められないケースがあります。よく挙げられるケースが、お金を借りた理由が贅沢するためだったり、あるいはギャンブルに使うためというものです。なぜこれらが借金の理由だった場合、破産申立が却下されてしまうのかというと、こういうケースを認めてしまうと、お金を借りて好き放題に浪費して破産するという人が増えてしまうからです。もし、このような自己破産を裁判所が認めてしまったら、貸金業者は商売が成り立たなくなってしまいます。

勿論、自己破産をすれば官報に住所と名前が掲載されるので、借金を浪費して誰にも知られずに破産するということは出来ませんから、裁判所が浪費による借金が理由でも破産を認めるようになったとしても、みんな破産するということにはならないはずですが、やはり、破産者の数は増える可能性があるでしょう。

では、本当に借金の理由がギャンブルだった場合、裁判所は破産を認めてくれないのかというと、そうとは言い切れません。弁護士がアドバイスをくれるからです。弁護士は、借金の理由はギャンブルをしたかったためという風には書類を書かせません。ギャンブルにはまってしまった理由を多く書かせます。つまり、生活や仕事をしていく上で悩みがあってギャンブルにはまってしまったという風にするのです。精神的に追い込まれてどうしようもなかったということが伝われば、基本的には破産を認めてくれます。

キャッシング利用時に過払い金があるときは返還請求できる

消費者金融業者が行っているサービスとしてキャッシングがあります。

消費者金融業者のキャッシングを利用している人は、日本の労働者のうちの5人にひとりほどの利用者がいると言われています。キャッシングを利用すると、借り入れた金額に加えて金利の支払いをしなければなりません。

金利の支払いについては利息制限法という法律によって規制がかけられていますが、かつての消費者金融業者などにおいては法律の制限を超える金利の利率で融資を行っていた経緯があります。

法律で決められている利率を超えた金利のことをグレーゾーン金利という呼び方が行われており、裁判の判決によって法律で定められている利率を超えた金利については返還することが可能となっています。消費者金融業者のキャッシングを利用した際に、グレーゾーン金利が適用されていた金融業者に対しては払い過ぎた利息分として過払い金を返還してもらうための請求を行うことができます。

過払い金とは本来支払う必要がなかった利息分ということになりますので、過払い金が大きいときには借金の元本よりも支払い金額が上回っているケースもあり、その場合にはそれ以上の借金の返済をしなくて済むようになります。過払い金が発生しているかどうかは、それぞれの借り入れを行っていた金融業者に対して取引履歴を開示してもらう手続きを行う必要がありますので、弁護士や司法書士に依頼することで手続きをスムーズに進めることができます。

自己破産は換価できる財産は債権者への配当に

自己破産とは債務の支払いが免除される代わりに、一定以上の財産は差し押さえされ債権者への配当に回される手続きです。

99万円以上の現金や20万円以上の預貯金、20万円以上の価値がある車、20万円以上の解約返戻金が予測される生命保険、20万円以上の価値がある有価証券、持ち家や土地などの不動産などが差し押さえの対象です。

20万円以上の預貯金を持っている場合は銀行から引き出して現金として手元に置いた方が残せる財産が多くなることがあります。

99万円までは現金にして、それ以上は銀行の口座に預けておいてから自己破産の申し立てを行うと良いです。

家財道具や給料が差し押さえされることは無いですし、自己破産が理由で賃貸から追い出される事も無いです。

自己破産が認められるには破産手続開始決定と免責許可の決定と2つの決定が下されることが必要です。

破産手続開始決定は裁判所から支払い能力が無いと判断されると下され、免責許可の決定は免責不許可事由に該当しないと判断されると下されます。

その後に換価できる財産がある場合は管財事件または少額管財事件へと進みます。

通常の管財事件では裁判所にお支払する予納金が最低50万円以上と高額ですが、少額管財事件なら最低20万円とかなり安くなります。

ご本人自ら自己破産の申し立てを行うと通常の管財事件扱いになりますが、弁護士にご依頼されると少額管財事件扱いが可能です。

換価できる財産がある場合は最初から弁護士にご依頼されたほうが良いです。

カードローンの返済が滞ったときの借金整理

カードローンの利用が増えてしまい、多重債務となって月々の支払いを滞納するようになり、返済状況が苦しくなってしまったら、借金の整理を考えることになります。借金の整理には任意整理や個人民事再生法そして特定調停などといった財産を手放すことなく債務が減額される手続きと、高額な財産は差し押さえとなりますが、ギャンブルや浪費など一定の条件以外の債務はすべて免責される自己破産といった方法があります。これらの手続きにはどれもメリットやデメリットがあります。手続きのうちの特定調停は債務者自身でも手続きができるので比較的出費を抑えて申し立てをすることができますが、債権者との交渉や書類の準備など複雑な内容のものが多いので、カードローンの借金を減額あるいは免責する場合には、弁護士や司法書士に相談して内容を確認して手続きを行いましょう。手続きの依頼を受けた弁護士や司法書士は、債権者宛てに委任を受けたことを伝える書類を出します。この時点で、債務者は債権者からの取り立てを受けなくなります。それぞれの手続きをふまえ、債権者との和解や裁判所に申し立てが認可されると、借金の減額または免責が確定します。これで現状の支払いは落ち着きますが、個人信用情報に減額や免責の記録が残るため、今後7年から10年くらいはカードローンなどの借入れができなくなります。したがって、これらの手続きを受けて借金問題が片付いても、計画的に金銭の支出を管理することが必要になります。

借金の経験ありますか?

みなさんは借金の経験はありますでしょうか。世の中にはさまざまな借金があります、住宅ローン、マイカーローン、フリーローンにカードローンなど、用途に応じてたくさんの種類のローンを使い分けることができるのです。

しかし、そのように毎回借金を作っていると、いつのまにか大きな金額の借入金ができてしまい、返済が苦しくなってきてしまいます。そのような状態を多重債務と言いますが、その多重債務によって借金の返済が難しくなってしまった場合、残念ながら弁護士事務所などの協力のもとに、債務整理の手続きを行うことになるでしょう。

債務整理と一口に言っても、さまざまな種類が存在します。個人再生、民事整理、そして自己破産など、状況に応じて様々な方法をとることになるわけですが、それらの遂行にあたって一番大事なことは本人の気持ちの持ちようにあります。債務整理はその後の返済の負担が軽くなるものから、義務自体がなくなるものまでさまざまですが、同時に本人にとってデメリットとなることもたくさんあります。金融事故なのですから当然のことなのですが、それらの不便な状況下で生活しなければならないわけですから、強い意志が必要になるでしょう。

お金がなくても新しい借り入れを作ることはまずできません。ローンの審査における個人信用情報にしっかりと金融事故の事実が載ってしまうからです。それらの苦しい状況に耐えるだけの意思が、本人に必要になるのです。

弁護士に債務整理を頼む場合、費用は分割払い出来ることが多い

借金を抱えて債務整理するしか選択がなくなった人がもっとも困るのは、債務整理の費用をどのように捻出するかということです。多重債務者の場合、返済に追われて自由に使えるお金がいくらもないということが少なくありません。返済をしなければ取り立てがあるので、どうしても収入は返済に回すしかなく、その分、自由に使えるお金がなくなってしまうわけです。

債務整理にかかるお金はどれぐらいになるのかというと、自己破産は十万円を超えるのが一般的ですし、任意整理の場合でも一社あたりの和解交渉が2万円として、和解先が5社あればやはり十万円ということになってしまいます。

ただ、これらの費用は分割払いでもいいとしている弁護士や司法書士は多いです。というのは、多重債務者の困窮状態はわかっているので、一括で支払うのは難しいと理解しているからです。なので、一括で支払えない場合は分割払いでお願いしてみましょう。

債務整理をする場合、弁護士が受諾してからしばらくの間、貸金業者は督促を行うことが出来ず、また、今までの契約に基づいて返済する必要もないので、本来であれば返済に充てる費用を弁護士への支払いに回すことが出来ます。なので、考えているよりも長期の分割払いにならずに済むことも多いです。

法テラスの愛称をもつ国が設立した日本司法支援センター

国が広く国民の利益のために設立した法人の一つとして日本司法支援センターという法人があります。この法人がつくられた目的は司法制度をよりわかりやすく利用してもらうためです。この法人は総合法律支援法という法律に基づき2006年に設立されました。この日本司法支援センターには多くの人に親しんでもらえるようにわかりやすい愛称があります。それが法テラスという愛称です。法テラスでも日本司法支援センターでもどちらも同じ法人のことを意味しています。法テラスという愛称がつけられたのは、法によって社会を照らしていくという意味合いとテラスのように利用しやすい場所にしたいという願いを込めたからです。この法人の具体的な設立の目的としては、それまで誰でも気軽に利用できるものとはいえなかった司法制度をより誰にでも利用しやすいものにすることがあげられます。一般の人などが司法制度を利用する場合にはまず多くの場合、弁護士に依頼することから始められますが、この法テラスではそうした弁護士に依頼をするときに総合的な支援を受けることができます。例えばあることが原因で法律的な解決を希望しているが、どの弁護士に相談すればよいのかわからないというような場合に、日本司法支援センターに相談できます。日本で制定されている法律の数はとても多いため弁護士によっても専門分野が異なることもありますが、この法テラスで相談することによって、相談の内容に適した弁護士を紹介してもらえます。