パチンコ依存症、借金から立ち直るには?克服方法をわかりやすく

更新日:

※この記事は約1分で読めます:PR

パチンコがやめられないパチンコ依存症。

負けを取り戻すために借金を続け、今やどうにもならない額の借金地獄に。

パチンコ依存症になってしまうと、自ずと多額の借金までも抱えてしまい最悪の場合、健康面にも悪影響を及ぼします。

この記事では、

さくら

さくら

まず、本題へ進む前に”お金と借金の関係”について知っておいて損は無いでしょう。私たちは、働き得たお金で様々な物やサービスを利用しています。ここで必要なものがお金です。

しかし、どうしてもお金が充分ではなく借金をしてしまうこともあるでしょう。

以下では、お金を借りるということを前提に、「良い借金と悪い借金」「借金をしないようにする方法」についても分かりやすく説明します。

「良い借金と悪い借金について知ろう

生活を圧迫してしまう借金、生活を補うための借金、借金を返すための借金。

これらの借金はどれも未来の自分自身へのつけが膨らむことになり兼ねないため、このような借金の仕方を

しないようにすることが大事になります。

借金をしないようにする方法

日々の生活で使うクレジットカード、ショッピング枠を利用するのも立派な借金です。

特に分割払いやリボ払いは金利負担も発生し、少額だからと言え繰り返し利用することでその分金利も増え、返済額が驚くほど多くなっていることもあります。

くれぐれも「お金の使いすぎ」に注意し、以下の方法で借金体質から脱却していくことが重要となります。

支出を必ず収入の範囲内に納める事を優先します。

固定費など毎月の支出の中で抑えられるものはないか?無駄な出費が発生していないかを確認しましょう。

今、借金の返済中であれば、まずは現状の借金を少しでも早く返しましょう。

借金のために借金をするという事は絶対に回避しなければなりません。

借金返済期間が長いほど、余計な金利の支払いも発生します。

「働いてお金を稼ぐ→貯める→使う」の流れに戻していきましょう。

借金の完済がゴールではありません。

完済後は、借金の返済に充てていた黒字分を貯蓄へ回すことができます。

貯蓄を続けることで、自由に使えるお金も増えるはずです。

無理のないお金の使い道を考えて。これからは「貯めて使う」という貯蓄体質へシフトしましょう。

皆は何にお金を使ってる?借金の意識調査

社会人になってからお金を借りた経験がある500人に対して「借金に関する意識調査」を実施したランキングの結果、上位5位を締めたのが以下の用途に対してです。

1.生活費の工面

2.住宅・車の購入やリフォーム

3.日々の買い物

4.遊興費・交際費・趣味

5.新生活の準備・引っ越し

借金の用途は幅広いですが、一番多いのが生活費の工面となり特に贅沢をしている

というわけでもない結果に。

そもそもの賃金が低い反面、様々な物価高の影響もこのランキングに影響していそうです。

借金を少しでも早く返済するためのコツ

【現状を把握する】

借金の総額、利息、返済期間などを正確に把握しましょう。具体的な数字を把握することで、返済計画を立てやすくなります。

【収入と支出の見直し】

収入と支出のバランスを見直し、返済に割ける余裕を作りましょう。節約することや副業を始めることで収入を増やす方法も検討してください。

【返済計画の策定】

返済計画を具体的に立てて、月々の返済額や期間を決定します。計画を立てる際には無理のない範囲で返済できるように注意しましょう。

【優先返済】

利息の高い借金や債権者からの催促がある借金に優先して返済することで、返済期間を短縮できます。

【ボーナスや臨時収入の活用】

ボーナスや臨時収入があった場合には、返済に充てることで借金の返済を加速させましょう。

【交渉やリボ払いの見直し】

債権者との交渉を行い、利息の引き下げや返済条件の見直しを試みることで返済の負担を軽減できる場合もあります。また、リボ払いをやめて一括返済をするなどの方法も検討してください。

【追加の借り入れを避ける】

新たに借金をすることは返済期間を延ばす原因になります。返済中は借り入れを避け、返済に集中することが大切です。

【モチベーションを保つ】

借金返済は長期間にわたる作業ですが、モチベーションを保つことが重要です。目標を明確にし、成功を実感することで返済への意欲を高めましょう。

借金の早期返済は借金のストレスを軽減し、将来の生活を安定させるために重要です。計画的な返済と節約、収入の増加などを組み合わせて、借金返済を順調に進めてください。

依存症ってなんだろう?

依存症には様々な依存があります。今回の記事でお伝えするパチンコ依存症の説明の前に、依存症自体の意味を知っておくことが大切です。

依存症を分かりやすく言えば、、「やめたくても、やめられない」状態のことです。

一見、どこが病気なの?と疑問を持たれるかもしれませんね。

人間が「依存」する対象は様々ですが、なかでも代表的なのが、アルコール・ギャンブル等となります。

パチンコ依存症とは?どうすればいい?

パチンコ依存症とは、、パチンコをやめたくてもやめられない人。

・興奮を求めて賭け金が増えていく

・パチンコするのを減らそう、やめようとしてもうまくいかない

・パチンコをしないとイライラする

・負けたお金をパチンコで取り返そうとする

・パチンコのことで嘘をつく

・パチンコが原因でもはや返済できない借金を抱えている

パチンコ依存症になると、借金依存症をも起こしてしまいます。

パチンコの負けを取り戻すために、消費者金融やカードローンでの借金を重ねる。

この繰り返し。

まさに借金地獄です。

自分ではギャンブルも借金も止めなければいけない事は分かってはいるものの、借金を繰り返してしまいます。

気がつけば多重債務へ陥り、返しきれないほどの借金だけが残り。。

…自分ではどうにもできない状況に陥ってしまっています。

自分はもしかしてパチンコ依存症?

「パチンコをやめたい気持ちはある、、けれどなかなかやめられない」「もしかして依存かな?」などと感じられている方もいらっしゃるでしょう。

パチンコ依存症はどなたにでもおこりうります。一度チェックをしてみましょう。

パチンコ依存症のチェック5

1.興奮を得たいがために、金額を増やしてパチンコをしたい欲求があった。

2.パチンコするのを減らしたり、または中止すると落ち着かなくなったり、いらだったりした。

3.パチンコをするのを制限したり、減らしたり、またはやめようとしたが失敗を繰り返してきた。

4.パチンコでお金を失った後、当日または翌日にそれを取り返すためにパチンコをやりに戻ることがしばしばあった。

5.パチンコで引き起こされる絶望的な経済状況から逃れるため、他人にお金を出してくれるよう頼んだ。

では、どうすればパチンコ依存症を克服することができるのか?

それは、少しでも早く医療機関でパチンコ依存症のカウンセリングを受ける事。

パチンコ依存症は、あなたの意思が弱いから止められない。ということではありません。

「本当は止めたいのに…」と思ってはいるけど、体が、脳が求めてしまうのです。

借金がある場合もそれは同じ。

もしも借金があるのなら、並行して借金の根本的な問題を解決するために、まず真っ先ににすべきことがあります。

パチンコ依存症で後悔する前に、今やるべき借金解決の対処法

パチンコ依存症の場合、多くは1人ではどうすることもできない借金を抱えています。

この様な場合、『債務整理』という“国の救済制度”を使って借金を減らせる可能性があります。

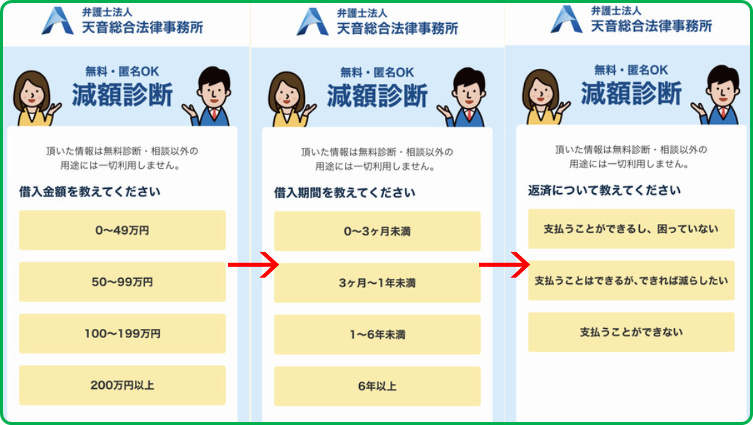

それを簡単に調べられるのが、天音法律事務所の診断ツール。

これを使うと「いくら借金が減るのか?」ネットですぐに確認できます。

大幅に借金がなくなる可能性もあるので、まずはチェックだけでもしてみる価値はありますよ。

まずは診断してみましょう!今の借金が減らせるかもしれません。

借金をいくら減らせるか?

借金をいくら減らせるか?

≫無料の減額診断でチェック≪

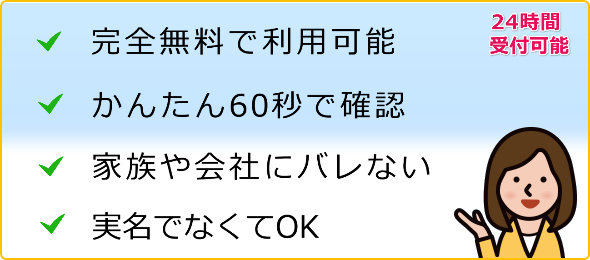

・完全無料で利用できます

・完全匿名OK(本名・住所は不要)

・60秒カンタン入力で分かる

借金の相談といえば、まずは法律事務所へ直接出向き相談…というのが一般的でした。

しかし、今や、自宅にいながら簡単に調べることができます。

入力もシンプルです。

借入金額、借入期間、返済について、3つの質問に答えるだけです。

すると、今の借金状況からどれくらい減額ができるのかが分かります。

完全無料で使えて、しかも匿名OK。家族や職場にバレる事もありません。

減額診断の結果を元に、法律事務所の先生からのアドバイスを無料でしてもらえます。

もちろん、債務整理の依頼をするかどうかは、診断結果後に決められますので、無料で減額診断するだけでもOKです。

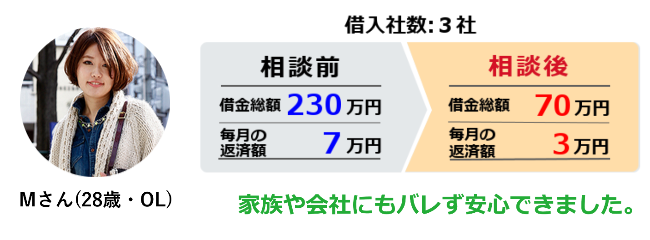

減額診断をした人の口コミ

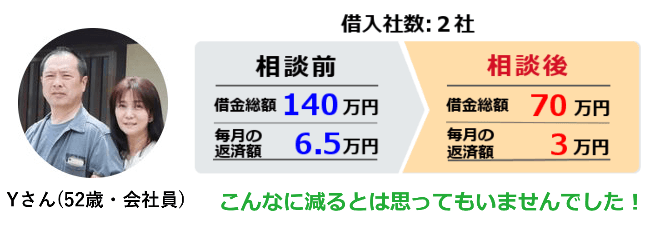

このサービスで、借金の返済に苦しんでいた方の多くが毎月の返済額を減らすことに成功し、借金を完済されています。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

ネットで偶然に知った減額診断で毎月の返済を少なくできる事を知ってスグに使いました。クレジットカード会社からの督促に怯えることなく今では生活に余裕ができています。

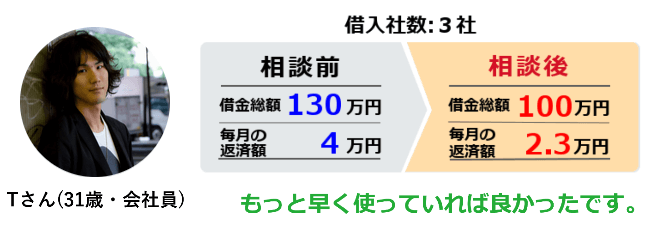

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

家族や会社に内緒で借金をしていたのもありバレるのが嫌で誰にも相談できませんでしたが、今では元金が減額でき利息分もカット。普通の生活を取り戻せました。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

毎月の返済はしてもほぼ利息分しか返せてない状況でした。滞納が続き数回の督促。怖くなって調べている時に減額診断を知りました。債務整理を依頼して利息払いのカット、月の支払いも大幅に減り今は借金が着々と減っています。

…このように「予想以上に大きく減額できた」という方々が多いです。

もちろん相談は無料です。

パチンコ依存症を克服し借金をも減らすキッカケになるはずなので、いくら減額できるかだけでも調べてみる価値はありますよ。

※減額診断 = 法律事務所への依頼では無いので安心してご利用ください。

【以下、債務の豆知識】

法テラスの無料法律相談とトラブルの解決

法テラスは、法律相談などを無料で受け付けているところとして、全国の一般の消費者にとっては非常に頼れる存在となっています。

ここ数年では、法律上のトラブルを抱えている人が増えていることもあり、多少なりとも問題解決に取り組みたい場合には、法テラスの専門家のところに足を運ぶことが良いとされます。

特に、弁護士などの資格を持つ専門家からアドバイスを受けることによって、早期の問題解決につなげることができるため、まずは相談の予約をとることが必要です。

インターネット上では、法テラスで法律相談をしたことのある人の口コミなどが取り上げられているため、興味がある場合にはチェックをしてみることが大切です。

また、トラブルが長引いている場合には、法テラスのスタッフだけでは対応できないケースもあるため、それぞれのケースに詳しい事務所を紹介してもらうこともコツとして挙げられます。

法テラスの社会的なニーズについては年を追うごとに高まってきており、最近では離婚や遺産相続などのトラブルについて相談をしようとする人が目立っています。

また、法律相談の時間については、それぞれの依頼者のケースによっても異なってくることから、十分に相談内容をまとめておくことがポイントとされます。

法テラスは、今となっては全国各地に設置されていることもあり、仕事帰りのサラリーマンや自営業者、専業主婦にとってもとても利用しやすい所として親しまれています。

カードローンの返済が滞ったときの借金整理

カードローンの利用が増えてしまい、多重債務となって月々の支払いを滞納するようになり、返済状況が苦しくなってしまったら、借金の整理を考えることになります。借金の整理には任意整理や個人民事再生法そして特定調停などといった財産を手放すことなく債務が減額される手続きと、高額な財産は差し押さえとなりますが、ギャンブルや浪費など一定の条件以外の債務はすべて免責される自己破産といった方法があります。これらの手続きにはどれもメリットやデメリットがあります。手続きのうちの特定調停は債務者自身でも手続きができるので比較的出費を抑えて申し立てをすることができますが、債権者との交渉や書類の準備など複雑な内容のものが多いので、カードローンの借金を減額あるいは免責する場合には、弁護士や司法書士に相談して内容を確認して手続きを行いましょう。手続きの依頼を受けた弁護士や司法書士は、債権者宛てに委任を受けたことを伝える書類を出します。この時点で、債務者は債権者からの取り立てを受けなくなります。それぞれの手続きをふまえ、債権者との和解や裁判所に申し立てが認可されると、借金の減額または免責が確定します。これで現状の支払いは落ち着きますが、個人信用情報に減額や免責の記録が残るため、今後7年から10年くらいはカードローンなどの借入れができなくなります。したがって、これらの手続きを受けて借金問題が片付いても、計画的に金銭の支出を管理することが必要になります。

個人再生の家族への影響について

個人再生を利用した場合、家族にどのような影響があるのか、とても気になってしまうことがあるはずです。個人再生とは、自己破産と任意整理の中間にあるような債務整理のことです。裁判所に申し立てをするのですが、自己破産のように借金がゼロになることはありません。債権者が同意をすれば、借金を減額することが出来るものです。

この個人再生を利用した時、伴侶や子供が代わりに借金を背負うようなことはありません。もちろん、子供の進学にも影響はありません。但し、伴侶や子供が連帯保証人になっていた場合は、責任を背負うことになりますので、注意するようにしましょう。

また、個人再生をしても、クレジットカードを家族が使えなくなったり、ローンを組めなくなったりすることはありません。債務整理をすると、信用情報に名前が記載されてしまいますが、これは個人名です。個人ごとに記載されているため、伴侶や子供の名前は記載されません。そのため、クレジットカードやローンは、本人でないのであれば、使うことが出来るのです。

但し、クレジットカードの本契約者が本人であったり、家族カードの保証人が個人再生をした本人であったりする場合は、使用することが出来なくなる可能性があります。また、住宅や自動車などのローンを組む場合、債務整理をした本人を保証人としたものも組むことが出来ない可能性があるので、注意するようにしましょう。

このように、個人再生をした場合、家族への影響はほとんどありません。

サラ金から高利息で借金していたら過払い金返還請求を

カードローンの利用が増えてしまい、多重債務となって月々の支払いを滞納するようになり、返済状況が苦しくなってしまったら、借金の整理を考えることになります。借金の整理には任意整理や個人民事再生法そして特定調停などといった財産を手放すことなく債務が減額される手続きと、高額な財産は差し押さえとなりますが、ギャンブルや浪費など一定の条件以外の債務はすべて免責される自己破産といった方法があります。これらの手続きにはどれもメリットやデメリットがあります。手続きのうちの特定調停は債務者自身でも手続きができるので比較的出費を抑えて申し立てをすることができますが、債権者との交渉や書類の準備など複雑な内容のものが多いので、カードローンの借金を減額あるいは免責する場合には、弁護士や司法書士に相談して内容を確認して手続きを行いましょう。手続きの依頼を受けた弁護士や司法書士は、債権者宛てに委任を受けたことを伝える書類を出します。この時点で、債務者は債権者からの取り立てを受けなくなります。それぞれの手続きをふまえ、債権者との和解や裁判所に申し立てが認可されると、借金の減額または免責が確定します。これで現状の支払いは落ち着きますが、個人信用情報に減額や免責の記録が残るため、今後7年から10年くらいはカードローンなどの借入れができなくなります。したがって、これらの手続きを受けて借金問題が片付いても、計画的に金銭の支出を管理することが必要になります。

任意整理を依頼する弁護士や司法書士は交渉力で選ぶ

任意整理は、債権者と債務者の代理人である弁護士や司法書士が話し合いをしながら、債務の整理をしていきます。

個人再生やりもデメリットの少ない方法ですから、債務整理の方法として多くの人が利用しています。

しかし最近では、債権者が任意整理に同意しないことが増えてきました。

債権者にとって同意することは損をすることを意味するので、認めないのは当然のことかもしれません。

そのため、以前に比べると任意整理ができる確率は、難しくなっていると言えるでしょう。

以前に比べて任意整理の難易度が上がってくると、重要になるのが代理人の交渉力です。

交渉力がある代理人になら、債権者が認めたがらない場合でも、認めさせることができます。

さらに減額できる借金の金額も大きくなり、今後の生活も楽になるでしょう。

もし交渉力が低い代理人の場合は、これらは全て逆になります。

債権者に認めさせることができなくて、債務を整理することができません。

そのため、よりデメリットの多い個人再生を選んだり、自己破産を選択する羽目になります。

例え認めさせることができても、有利な条件にできずに、生活が楽にならないこともあるでしょう。

任意整理の代理人として弁護士や司法書士に相談をするなら、経験が豊富な専門家に任せるようにしてください。

任意整理の経験が豊富な弁護士や司法書士は、交渉力が高いです。

全て任せると、確実に有利な条件で債務を整理することができます。

複数借り入れがある場合の債務整理と過払い金請求

借金は一ヶ所から行っているという場合もあれば、複数社で融資を受けている場合もあります。そして借り入れ件数が多くなれば、それだけ管理も大変となりますし、金利の負担も大きくなってしまうものです。

返済がかなり厳しいという場合はより楽に返済ができる方法を考えていきましょう。まず、過払い金がある場合はそれを取り戻すだけでかなり借金を減らすことができます。今はグレーゾーン金利も撤廃されていますので、過払い金が発生する心配はなくなりましたが、長く返済を行っている方の場合は過払い金が発生している可能性がありますので、一度調べてみましょう。

そして、借金の返済が厳しい場合の対策としては債務整理もあげられます。債務整理には債権者と直接交渉することによって将来の利息をカットしてもらうなどで返済を楽にする任意整理、住宅を守りたい方に向いている個人再生、さらにどうしても返済が厳しいという場合は借金の返済を免除してもらう自己破産を選ぶこともできます。

過払い金請求や債務整理は個人でも行うことができますが、債権者との交渉に自信がない、法律の知識が乏しいという場合は司法書士、弁護士などに相談するという方法もあります。

プロが介入してくれると取立てもすぐに止めることができますし、債権者への交渉も安心して任せることができます。そして、じっくり相談しながら最適な方法で借金問題を解決していくことができます。この場合はできるだけ借金問題について詳しい法律事務所を選んでおきましょう。

任意整理の方法なら、秘密を守って借金問題を解決できます

貸金業者から多額の融資を受けてしまったために、返済が困難になったときには法律家に依頼することで法律的な手法を用いて解決することが可能です。

借金問題の解決方法としては、債務整理という方法があり、その中にはいくつかの種類がありますので債務者のニーズや現状に合わせた方法を探すことができます。

貸金業者から多額の融資を受けたために借金問題を抱えてしまった人の場合には、家族や知人に借金の秘密を知られたくない人も多いでしょう。

誰にも秘密を知られずに借金問題を解決したい人のときには、債務整理の中の任意整理を行うことがおすすめとなります。

任意整理の場合には裁判外で交渉を行う手続きとなりますので、他の債務整理である自己破産や個人再生のときのような官報に公告されることがなくなります。

任意整理を行った場合でも信用情報機関において登録されることにはなりますが、この登録については本人や本人の委任がなければ誰にも見られることはありませんので、借金問題を解決した事実の秘密を知られる心配はありません。

任意整理を行うために弁護士などの法律家に依頼した場合であっても、法律の専門家には守秘義務がありますので、誰にも知られずにプライバシーを守って処理を行ってもらえますので安心です。

弁護士や司法書士費用立て替えが出来る法テラス

法テラスは、国が設立した様々な法律に関する紛争を解決するための機関です。法テラスの正式名称は、「日本司法支援センター」といい、借金や離婚、遺産相続といった様々な法律に関する紛争を解決に導くために設立されました。法テラスでは、経済的な事情や自分の住んでいる地域に法律事務所がないなどの理由によって、弁護士や司法書士に法律相談を依頼することが難しい人のために、法律に関する様々な紛争を解決に導くサービスを提供しています。弁護士が在籍する法律事務所と異なり、法務省所管の公的法人のため安心して法律相談が出来るのも魅力的です。相談は電話とメールで受け付けており、専門のオペレーターが自分が抱えている問題に対する解決策や法的制度について案内してくれます。また、相談者が抱えている問題に対して適切な相談窓口を案内してもらうことも出来ます。さらに、経済的な理由によって法律相談が難しい人のために、必要に応じて弁護士や司法書士の費用立て替えも行っています。これは、「民事法律扶助制度」と呼ばれる制度で、総合法律支援法という法律で正式に認められているものです。この制度には所定の審査があり、民事法律扶助制度で定められている条件を全て満たしている人のみ、資金の援助を受けることが出来ます。援助の上立て替えてもらった費用は毎月分割で支払っていきますが、生活保護を受けている人は一部の例外をのぞいて支払の義務は全て免除されます。

個人再生を利用するには継続して返済できることが条件

消費者金融や銀行のカードローンはいざという時に大変便利に借入れすることが可能ですが、それゆえに無計画に多額のお金を借りてしまって気が付いたら借金がとんでもない額に膨れ上がっていたというケースは少なくありません。

このような場合、債務整理を行うと借金に苦しまずに整理することが可能です。

債務整理にはいろいろありますが、その中のひとつに個人再生というものがあります。

個人再生のメリットは借金の総額が原則として5分の1にカットされるので、毎月負担なく借金を返済していくことができます。

また、競馬やパチンコなどのギャンブルでの浪費であっても利用でき、マイホームを手放さなくても個人再生を受けることが可能です。

しかし個人再生は自己破産のように資格制限がないといっても、これを利用するためにはいくつかの条件があり、この条件をクリアしなければ利用することができません。

3~5年で継続して返済し続けなければならないので毎月安定した収入があることが条件です。

もうひとつは、払い続ける意思があることもとても重要になります。

自分で裁判所に申し立てを行うことができますが、多くの書類を作成しなければならないので法律の知識がなければ時間と手間がかかってしまいます。

また債権者との交渉にも応じなければならないので、交渉力が求められることになります。

個人再生の認可をスムーズに進めるためには、法律を熟知した専門の弁護士を通すことで成功率もグンと上がります。

裁判所への申請で債務の減額ができる個人再生

個人再生は、借金がかさんでしまい、返済に困った人がとれる選択肢の一つです。借金の総額が5,000万円以下であり、定期的な収入を得ている人であれば、裁判所へ行く事で、個人再生手続をする事ができます。これによって、借金の返済を3年間に分割する再生計画を立て、支払いをする事になります。

個人再生のメリットは、財産を手放す必要がない事です。他の債務整理方法である自己破産の場合は、借金の返済が免除になる代わりに、住宅や車などの財産全てを失ってしまいます。しかし、個人再生では、このような財産を手元に残しておく事ができます。住宅や車を手放したくないのであれば、有効な手段といえます。

また、借金を減額する事ができるのも魅力です。裁判所で申請をする必要があるので手間は掛かりますが、借金の総額によっては返済額を5分の1や10分の1までに減らす事ができます。返済額が少なくなれば、生活の負担が少し軽くなるので、収入がある人は視野に入れるべき選択肢です。

しかし、個人再生の手続きを取ると、債務整理の事実として、信用情報に記載されてしまいます。この結果、ブラックリストに載ってしまうため、5年から10年の間は銀行や消費者金融などからお金を借りる事ができなくなってしまいます。また、ローンを組む際の審査にも通りづらくなってしまいます。

個人再生には、メリットもある一方、デメリットもあります。債務整理をする際は、自分の収入や財産を考慮し、弁護士などのプロに相談しながら、自分に合った方法を見つける事が重要です。