キャバクラへ通いすぎてお金を使いすぎてしまったら【対策】

キャバクラでの借金が返せない。

軽い気持ちで、友人に誘われて。

気がつけば指名や同伴、アフターに至るまでキャバ嬢に入れあげてしまい…借金地獄で首が回らずにいる男性は少なくありません。

キャバ嬢に貢ぐ借金の為に

自分の生活を台無しにしてませんか?

このページでは、

キャバクラで借金を繰り返さない為に!

…を紹介します。キャバクラにお金を使い過ぎてしまった人の助けになればうれしく思います。

まず、本題へ進む前に”お金と借金の関係”について知っておいて損は無いでしょう。私たちは、働き得たお金で様々な物やサービスを利用しています。ここで必要なものがお金です。

しかし、どうしてもお金が充分ではなく借金をしてしまうこともあるでしょう。

以下では、「お金を借りるということ「良い借金と悪い借金」「借金をしないようにする方法」についても分かりやすく説明します。

「良い借金と悪い借金について知ろう

生活を圧迫してしまう借金、生活を補うための借金、借金を返すための借金。

これらの借金はどれも未来の自分自身へのつけが膨らむことになり兼ねないため、このような借金の仕方を

しないようにすることが大事になります。

借金をしないようにする方法

日々の生活で使うクレジットカード、ショッピング枠を利用するのも立派な借金です。

特に分割払いやリボ払いは金利負担も発生し、小学だからと言え繰り返し利用することでその分金利も増え、返済額が驚くほど多くなっていることもあります。

くれぐれも「お金の使いすぎ」に注意し、以下の方法で借金体質から脱却していくことが重要となります。

支出を必ず収入の範囲内に納める事を優先します。

固定費など毎月の支出の中で抑えられるものはないか?無駄な出費が発生していないかを確認しましょう。

今、借金の返済中であれば、まずは現状の借金を少しでも早く返しましょう。

借金のために借金をするという事は絶対に回避しなければなりません。

借金返済期間が長いほど、余計な金利の支払いも発生します。

「働いてお金を稼ぐ→貯める→使う」の流れに戻していきましょう。

借金の完済がゴールではありません。

完済後は、借金の返済に充てていた黒字分を貯蓄へ回すことができます。

貯蓄を続けることで、自由に使えるお金も増えるはずです。

無理のないお金の使い道を考えて。これからは「貯めて使う」という貯蓄体質へシフトしましょう。

借金を少しでも早く返済するためのコツ

【現状を把握する】

借金の総額、利息、返済期間などを正確に把握しましょう。具体的な数字を把握することで、返済計画を立てやすくなります。

【収入と支出の見直し】

収入と支出のバランスを見直し、返済に割ける余裕を作りましょう。節約することや副業を始めることで収入を増やす方法も検討してください。

【返済計画の策定】

返済計画を具体的に立てて、月々の返済額や期間を決定します。計画を立てる際には無理のない範囲で返済できるように注意しましょう。

【優先返済】

利息の高い借金や債権者からの催促がある借金に優先して返済することで、返済期間を短縮できます。

【ボーナスや臨時収入の活用】

ボーナスや臨時収入があった場合には、返済に充てることで借金の返済を加速させましょう。

【交渉やリボ払いの見直し】

債権者との交渉を行い、利息の引き下げや返済条件の見直しを試みることで返済の負担を軽減できる場合もあります。また、リボ払いをやめて一括返済をするなどの方法も検討してください。

【追加の借り入れを避ける】

新たに借金をすることは返済期間を延ばす原因になります。返済中は借り入れを避け、返済に集中することが大切です。

【モチベーションを保つ】

借金返済は長期間にわたる作業ですが、モチベーションを保つことが重要です。目標を明確にし、成功を実感することで返済への意欲を高めましょう。

借金の早期返済は借金のストレスを軽減し、将来の生活を安定させるために重要です。計画的な返済と節約、収入の増加などを組み合わせて、借金返済を順調に進めてください。

皆は何にお金を使ってる?借金の意識調査

社会人になってからお金を借りた経験がある500人に対して「借金に関する意識調査」を実施したランキングの結果、上位5位を締めたのが以下の用途に対してです。

1.生活費の工面

2.住宅・車の購入やリフォーム

3.日々の買い物

4.遊興費・交際費・趣味

5.新生活の準備・引っ越し

借金の用途は幅広いですが、一番多いのが生活費の工面となり特に贅沢をしている

というわけでもない結果に。

そもそもの賃金が低い反面、様々な物価高の影響もこのランキングに影響していそうです。

キャバクラでの借金をどうやって返していくか?

キャバクラにどっぷりハマってしまうと、定職での収入だけでは足りず、借金をせざるえ終えない状況となるでしょう。

【消費者金融やカードローンでの借金】

キャバクラが原因で借金している事実を、家族へはもちろん誰にも言えずお金を借りる事も厳しいでしょう。

キャバクラが原因で借金している事実を、家族へはもちろん誰にも言えずお金を借りる事も厳しいでしょう。

そこで利用してしまいがちなのが消費者金融やカードローンなどのキャッシングです。気軽に借りやすいですが、金利が非常に高く設定されており、高額なキャバクラ代金の為の借り入れは多くの利息払いも発生します。

陥りやすいのは、「キャバクラでの借金返済の為に借入」⇒「キャバクラへ通う為の借入」⇒「キャバクラでの借金返済の為に借入」・・・この負のループです。

【働いて返す】

キャッシングなどでの借金が増えどうすることもできなくなった時には、定職以外で休みの日も働かざるをえなくなります。

キャッシングなどでの借金が増えどうすることもできなくなった時には、定職以外で休みの日も働かざるをえなくなります。

借金の為とはいえ、休みの日にしたくもない仕事をせざるを得ない生活はストレスもたまるでしょう。

そうなれば、またキャバクラ通いがしたくなってしまうかもしれず、要注意です。

借金の為の生活。。「なんでこんな事になってしまったのか自分でもわからない」「自分で自分が許せない」「もう、こんな生活やめたい」

…と苦しんでいる方も多いことでしょう。

しかし、大切なのは、今後の解決策を考えることです。

大丈夫です!もう自分の力では借金が返せないとなった時、安全に解決する方法があります。

キャバクラの借金の為に借金することも、無理に休みの日までも働いて返済する必要も全く無い方法です。

キャバクラの借金を解決する方法はこれ!

まず、借金地獄から抜け出すためには「キャバクラにこれ以上のお金を使うことを一切やめる」事です。

そして、いまの苦しい状況なら『債務整理』という“国の救済制度”を使って借金を減らせる可能性があります。

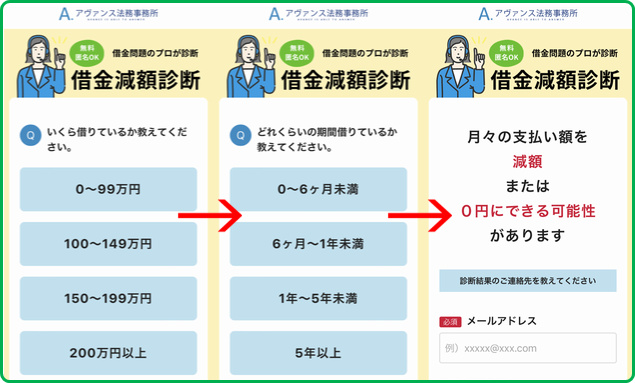

それを簡単に調べられるのが、テレビCMでも有名なアヴァンス法律事務所の診断ツール。

これを使うと「いくら借金が減るのか?」ネットですぐに確認できます。

大幅に借金がなくなる可能性もあるので、まずはチェックだけでもしてみる価値はありますよ。

まずは診断してみましょう!今の借金が減らせるかもしれません。

借金をいくら減らせるか?

借金をいくら減らせるか?

≫無料の減額診断でチェック≪

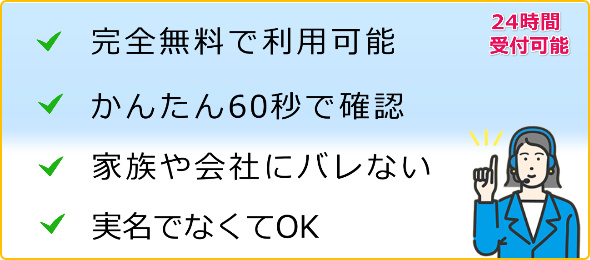

・完全無料で利用できます

・完全匿名OK(本名・住所は不要)

・60秒カンタン入力で分かる

入力も3つの質問に答えるだけです。

すると、今の借金状況からどれくらい減額ができるのかが分かります。

完全無料で使えて、しかも匿名OK。誰にもバレる事もありませんよ。

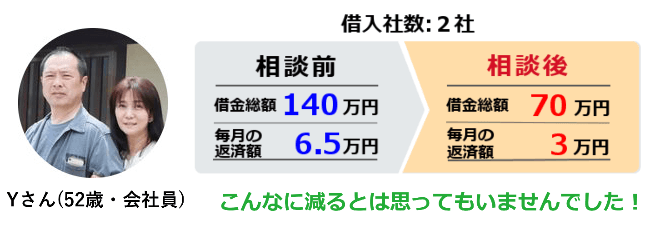

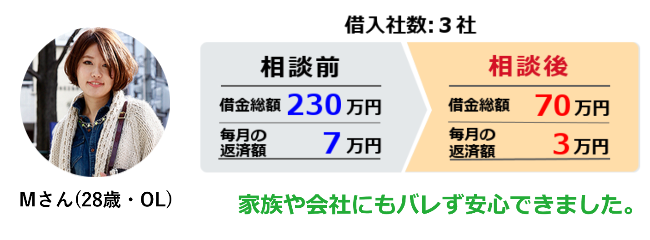

減額診断をした人の口コミ

このサービスで、借金に苦しんでいた方の多くが返済額を減らし借金を完済されています。

キャバクラへの借金を整理して安定した生活を取り戻されている方も非常に多いです。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

ネットで偶然に知った減額診断で毎月の返済を少なくできる事を知ってスグに使いました。クレジットカード会社からの督促に怯えることなく今では生活に余裕ができています。

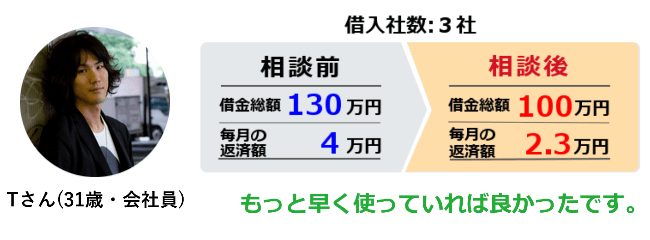

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

家族や会社に内緒で借金をしていたのもありバレるのが嫌で誰にも相談できませんでしたが、今では元金が減額でき利息分もカット。普通の生活を取り戻せました。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

毎月の返済はしてもほぼ利息分しか返せてない状況でした。滞納が続き数回の督促。怖くなって調べている時に減額診断を知りました。債務整理を依頼して利息払いのカット、月の支払いも大幅に減り今は借金が着々と減っています。

…このように「予想以上に大きく減額できた」という方々が多いです。

キャバクラへの借金を減らすキッカケになるはずなので、今スグ診断してみましょう。

※減額診断 = 法律事務所への依頼では無いので安心してご利用ください。

※借金以外の相談は受け付けておりません。

【以下、債務のネタ帳】

出資法改正により減額が大きくなった利息制限法による任意整理

任意整理は、債権者と交渉を行い借金を減額させるという債務整理です。利息制限法に基づいた金利で引き直し計算を行い返済額を決定して、将来利息をカットして3年間かけて完済するという内容です。通常の返済よりも大幅に減額できる上に、全て元本に充当されるのでスムーズに完済に到達できるようになります。また、出資法という法律が改正された事により、過払い金を取り戻す事も可能となっています。

過払い金とは、利息制限法の上限を超えた金利で支払っていた利息の事です。出資法は、貸金業者を規制するための法律で、これに違反すると刑事責任を問われる事になります。以前は、29.2パーセントという数字が上限金利とされていたので、利息制限法の上限よりも大幅に上回っていました。

貸金業者の商品は、29.2パーセントという金利でサービスを提供していたのですが、2010年に新しい内容の出資法が施行された事により、現在は大幅に引き下げられています。しかし、法改正以前に利用していた場合は、過払い金が発生している事になり、業者に対して返還請求を行う事が出来ます。

任意整理と過払い請求は、別々の手続きです。任意整理は、契約内容を変更してもらう事により返済の負担を軽くするという内容ですが、過払い請求は返済しすぎていた金額を取り戻す手続きの事です。このために、任意整理を行うと信用情報機関に記録されるというデメリットが生じますが、過払い請求の場合は記録される事はありません。

キャッシング利用時に過払い金があるときは返還請求できる

消費者金融業者が行っているサービスとしてキャッシングがあります。

消費者金融業者のキャッシングを利用している人は、日本の労働者のうちの5人にひとりほどの利用者がいると言われています。

キャッシングを利用すると、借り入れた金額に加えて金利の支払いをしなければなりません。

金利の支払いについては利息制限法という法律によって規制がかけられていますが、かつての消費者金融業者などにおいては法律の制限を超える金利の利率で融資を行っていた経緯があります。

法律で決められている利率を超えた金利のことをグレーゾーン金利という呼び方が行われており、裁判の判決によって法律で定められている利率を超えた金利については返還することが可能となっています。

消費者金融業者のキャッシングを利用した際に、グレーゾーン金利が適用されていた金融業者に対しては払い過ぎた利息分として過払い金を返還してもらうための請求を行うことができます。

過払い金とは本来支払う必要がなかった利息分ということになりますので、過払い金が大きいときには借金の元本よりも支払い金額が上回っているケースもあり、その場合にはそれ以上の借金の返済をしなくて済むようになります。

過払い金が発生しているかどうかは、それぞれの借り入れを行っていた金融業者に対して取引履歴を開示してもらう手続きを行う必要がありますので、弁護士や司法書士に依頼することで手続きをスムーズに進めることができます。

債務整理をした場合でもクレジットカードを作れるのか

どうしても借金の返済が困難になってしまった時の救済措置として債務整理を利用するという方法があります。

債務整理というのは任意整理や個人再生、自己破産などの手続きの事を指しますが、手続きを行う事によって借金の総額を減らす事ができたり、月々の返済額を減らす、債務を免除してもらう事が可能になります。

その為、どうしても返済が難しい時に便利ですが、ただブラックリストに載ってしまうというデメリットもあります。

そしてブラックリストに載る事によってクレジットカードが作れなくなる恐れがあります。

ブラックリストに載っている場合は「返済が困難になった利用者」という風に見られてしまいますので、業者からすれば貸したくない相手になります。

その為、クレジットカードを持ちたくても持てない事にもなり兼ねませんが、しかしながら一生作れない訳でもありません。

ブラックリストの情報の保有期限は5年と言われていますので、その期限を過ぎる事によって作れるようになります。

ただし、自己破産や個人再生の場合ですと、官報という公的な新聞に掲載され、こちらの場合は10年情報が保有されます。

その為、自己破産などの場合は10年は作れない事になります。

因みにクレジットはできないものの、クレジットカードのように使えるデビットカードなら作れる可能性がありますので、支払いができるカードが欲しい時にはデビットカードを利用するのも良いでしょう。

裁判所への申請で債務の減額ができる個人再生

個人再生は、借金がかさんでしまい、返済に困った人がとれる選択肢の一つです。借金の総額が5,000万円以下であり、定期的な収入を得ている人であれば、裁判所へ行く事で、個人再生手続をする事ができます。これによって、借金の返済を3年間に分割する再生計画を立て、支払いをする事になります。

個人再生のメリットは、財産を手放す必要がない事です。他の債務整理方法である自己破産の場合は、借金の返済が免除になる代わりに、住宅や車などの財産全てを失ってしまいます。しかし、個人再生では、このような財産を手元に残しておく事ができます。住宅や車を手放したくないのであれば、有効な手段といえます。

また、借金を減額する事ができるのも魅力です。裁判所で申請をする必要があるので手間は掛かりますが、借金の総額によっては返済額を5分の1や10分の1までに減らす事ができます。返済額が少なくなれば、生活の負担が少し軽くなるので、収入がある人は視野に入れるべき選択肢です。

しかし、個人再生の手続きを取ると、債務整理の事実として、信用情報に記載されてしまいます。この結果、ブラックリストに載ってしまうため、5年から10年の間は銀行や消費者金融などからお金を借りる事ができなくなってしまいます。また、ローンを組む際の審査にも通りづらくなってしまいます。

個人再生には、メリットもある一方、デメリットもあります。債務整理をする際は、自分の収入や財産を考慮し、弁護士などのプロに相談しながら、自分に合った方法を見つける事が重要です。

キャッシング利用時に過払い金があるときは返還請求できる

消費者金融業者が行っているサービスとしてキャッシングがあります。

消費者金融業者のキャッシングを利用している人は、日本の労働者のうちの5人にひとりほどの利用者がいると言われています。キャッシングを利用すると、借り入れた金額に加えて金利の支払いをしなければなりません。

金利の支払いについては利息制限法という法律によって規制がかけられていますが、かつての消費者金融業者などにおいては法律の制限を超える金利の利率で融資を行っていた経緯があります。

法律で決められている利率を超えた金利のことをグレーゾーン金利という呼び方が行われており、裁判の判決によって法律で定められている利率を超えた金利については返還することが可能となっています。消費者金融業者のキャッシングを利用した際に、グレーゾーン金利が適用されていた金融業者に対しては払い過ぎた利息分として過払い金を返還してもらうための請求を行うことができます。

過払い金とは本来支払う必要がなかった利息分ということになりますので、過払い金が大きいときには借金の元本よりも支払い金額が上回っているケースもあり、その場合にはそれ以上の借金の返済をしなくて済むようになります。過払い金が発生しているかどうかは、それぞれの借り入れを行っていた金融業者に対して取引履歴を開示してもらう手続きを行う必要がありますので、弁護士や司法書士に依頼することで手続きをスムーズに進めることができます。

個人再生の家族への影響について

個人再生を利用した場合、家族にどのような影響があるのか、とても気になってしまうことがあるはずです。個人再生とは、自己破産と任意整理の中間にあるような債務整理のことです。裁判所に申し立てをするのですが、自己破産のように借金がゼロになることはありません。債権者が同意をすれば、借金を減額することが出来るものです。

この個人再生を利用した時、伴侶や子供が代わりに借金を背負うようなことはありません。もちろん、子供の進学にも影響はありません。但し、伴侶や子供が連帯保証人になっていた場合は、責任を背負うことになりますので、注意するようにしましょう。

また、個人再生をしても、クレジットカードを家族が使えなくなったり、ローンを組めなくなったりすることはありません。債務整理をすると、信用情報に名前が記載されてしまいますが、これは個人名です。個人ごとに記載されているため、伴侶や子供の名前は記載されません。そのため、クレジットカードやローンは、本人でないのであれば、使うことが出来るのです。

但し、クレジットカードの本契約者が本人であったり、家族カードの保証人が個人再生をした本人であったりする場合は、使用することが出来なくなる可能性があります。また、住宅や自動車などのローンを組む場合、債務整理をした本人を保証人としたものも組むことが出来ない可能性があるので、注意するようにしましょう。

このように、個人再生をした場合、家族への影響はほとんどありません。

債務整理を依頼した債務整理中の人でも、融資可能な業者もあります

お金に困ったときには、消費者金融や信販会社をはじめとした貸金業者から融資を受けたことのある人も多いでしょう。

消費者金融業者や信販会社から融資を受けると、支払い期日までに返済しなければなりません。

多額の融資を貸金業者から受けてしまったときには、返済していくことが難しくなることが考えられます。

そのようなときには弁護士などの法律の専門家に依頼することによって、債務整理の方法で借金問題を解決したいと考える人もいるでしょう。

債務整理を行うことで借金を減額したり、支払い義務を免除してもらうことが可能になります。

債務整理を行うことで信用情報機関において登録されますので、貸金業者に融資の申し込みをしたときに審査で調べられることになります。

現在では債務整理中の人の場合には、融資可能な金融業者は少なくなっていると言えます。

一般的には債務整理中のときには、消費者金融業者のカードローンやキャッシングをはじめとして、自動車ローンや住宅ローンなどの審査も通りにくくなると言えます。

貸金業法の改正によって、貸金業者から融資可能な金額は年収の3分の1の範囲内と決められています。

債務整理中の人であっても借り入れた金額が年収3分の1の範囲内である場合には、融資可能な金融業者があることも考えられますので、融資可能な業者を探すことで借り入れることができる場合もあります。

任意整理や自己破産などの債務整理は弁護士か司法書士に依頼しましょう

借金の返済がどうしてもできない、そのような時は、まず借入先に相談をして、返済計画を見直してもらうようにしましょう。それでも難しい場合は、弁護士か司法書士に依頼して、債務整理をすることをお勧めします。

債務整理には大きく分けて、任意整理と自己破産があります。任意整理はある程度の返済能力がある場合に、一定期間を設けて、その間に返済を完了させるものです。一方自己破産は、裁判所に破産を申し立てて、それまでの負債を帳消しにするものです。また自己破産の場合は、金融業や士業の場合は一定期間就業が出来ず、また、官報に氏名が記載されるなどのデメリットもありますので注意してください。また、弁護士や司法書士の費用が、25万円から30万円ほどかかります。もちろんこれは、後で分割払いが出来ることもありますので、自分が依頼しようとしている法律事務所や司法書士事務所に、問い合わせてみることをお勧めします。

また、弁護士や司法書士に依頼せずに、自分で裁判所に申立を行って、調停委員会を通して債務整理をする方法もあります。これを特定調停といい、経費が数千円程度しかかからないのがメリットですが、定期的に裁判所に出頭して、債権者と委員会で交渉をする必要があります。

自己破産を行うと家族にどのような影響がある

自己破産とは、財産をすべて失う代わりに、債務を全て免責にする方法ですが、それを行うと家族にどのような影響が出てしまうのでしょうか見ていきましょう。

自己破産は家や車などの財産もすべて放棄することとなりますしので、当然そのようなな意味合いでは家族の方にも影響がありますが、それ以外には、基本的には影響はありません。

例えば自己破産をした場合には、クレジットカードを作ったりローンを組んだり、消費者金融を利用することが一定期間できなくなります。その理由は自己破産を行うとその情報が信用情報機関に事故情報として登録されます。

この事故情報は通称ブラックリストとも呼ばれていて、登録されてしまいますと、如何なることをしても削除することは出来なくなり、登録期間が経過するまでは、クレジットカードやキャッシングの申し込みをしても審査に通ることができなくなります。

しかし、このことは自己破産をした人に関係する話ですので、家族の方はクレジットカードを作ったり、ローンを組んだりすることも問題なくできます。

ただし家族の方が連帯保証人となっていた場合には、その方もブラックリストに登録されてしまいますので、同じように様々な金融機関が利用できなくなります。

ちなみに自己破産をして事故情報と登録がされた場合には、7年から10年間は事故情報として登録がされますので、その期間は如何なることをしても、ローンを組むことやクレジットカードを作ることができなくなります。

裁判所が破産申立を認めない自己破産の理由

裁判所に自己破産の申し立てを行った場合、債務の免責が認められないケースがあります。よく挙げられるケースが、お金を借りた理由が贅沢するためだったり、あるいはギャンブルに使うためというものです。なぜこれらが借金の理由だった場合、破産申立が却下されてしまうのかというと、こういうケースを認めてしまうと、お金を借りて好き放題に浪費して破産するという人が増えてしまうからです。もし、このような自己破産を裁判所が認めてしまったら、貸金業者は商売が成り立たなくなってしまいます。

勿論、自己破産をすれば官報に住所と名前が掲載されるので、借金を浪費して誰にも知られずに破産するということは出来ませんから、裁判所が浪費による借金が理由でも破産を認めるようになったとしても、みんな破産するということにはならないはずですが、やはり、破産者の数は増える可能性があるでしょう。

では、本当に借金の理由がギャンブルだった場合、裁判所は破産を認めてくれないのかというと、そうとは言い切れません。弁護士がアドバイスをくれるからです。弁護士は、借金の理由はギャンブルをしたかったためという風には書類を書かせません。ギャンブルにはまってしまった理由を多く書かせます。つまり、生活や仕事をしていく上で悩みがあってギャンブルにはまってしまったという風にするのです。精神的に追い込まれてどうしようもなかったということが伝われば、基本的には破産を認めてくれます。