クレカ滞納。支払いが遅れて払えない時の処方箋く

更新日:

※この記事は約1分で読めます:PR

クレカの支払いを滞納してしまっているなら…この先はデメリットしかありません。

ある一定ラインを超えてしまうと、自分ではどうすることもできなくなってしまうからです。

あとで後悔のないように。

・クレカ滞納の流れを確認

・クレカ滞納のリスク~3ヶ月を超えると危険

・クレカ滞納を解決…今の借金を減額できるかも

この記事では

さくら

さくら

まず、本題へ進む前に”お金と借金の関係”について知っておいて損は無いでしょう。私たちは、働き得たお金で様々な物やサービスを利用しています。ここで必要なものがお金です。

しかし、どうしてもお金が充分ではなく借金をしてしまうこともあるでしょう。

以下では、お金を借りるということを前提に、「良い借金と悪い借金」「借金をしないようにする方法」についても分かりやすく説明します。

「良い借金と悪い借金について知ろう

生活を圧迫してしまう借金、生活を補うための借金、借金を返すための借金。

これらの借金はどれも未来の自分自身へのつけが膨らむことになり兼ねないため、このような借金の仕方を

しないようにすることが大事になります。

借金をしないようにする方法

日々の生活で使うクレジットカード、ショッピング枠を利用するのも立派な借金です。

特に分割払いやリボ払いは金利負担も発生し、少額だからと言え繰り返し利用することでその分金利も増え、返済額が驚くほど多くなっていることもあります。

くれぐれも「お金の使いすぎ」に注意し、以下の方法で借金体質から脱却していくことが重要となります。

支出を必ず収入の範囲内に納める事を優先します。

固定費など毎月の支出の中で抑えられるものはないか?無駄な出費が発生していないかを確認しましょう。

今、借金の返済中であれば、まずは現状の借金を少しでも早く返しましょう。

借金のために借金をするという事は絶対に回避しなければなりません。

借金返済期間が長いほど、余計な金利の支払いも発生します。

「働いてお金を稼ぐ→貯める→使う」の流れに戻していきましょう。

借金の完済がゴールではありません。

完済後は、借金の返済に充てていた黒字分を貯蓄へ回すことができます。

貯蓄を続けることで、自由に使えるお金も増えるはずです。

無理のないお金の使い道を考えて。これからは「貯めて使う」という貯蓄体質へシフトしましょう。

皆は何にお金を使ってる?借金の意識調査

社会人になってからお金を借りた経験がある500人に対して「借金に関する意識調査」を実施したランキングの結果、上位5位を締めたのが以下の用途に対してです。

1.生活費の工面

2.住宅・車の購入やリフォーム

3.日々の買い物

4.遊興費・交際費・趣味

5.新生活の準備・引っ越し

借金の用途は幅広いですが、一番多いのが生活費の工面となり特に贅沢をしている

というわけでもない結果に。

そもそもの賃金が低い反面、様々な物価高の影響もこのランキングに影響していそうです。

クレカの滞納、どれくらい遅れても平気?

支払いが遅れて滞納をしてしまうと、最初の数日は何も連絡がなかったりするので、「意外と大丈夫なのかな?」と思われるかもしれません。

では、クレジットカードの滞納は、どれくらいの期間しても大丈夫なのか?

クレジットカード滞納の流れの前に確認しておきましょう。

1週間程度の滞納なら問題ない場合が多いです。ただし、2週間を超えて滞納をすると信用情報に影響したり、1ヶ月滞納であればカードを強制解約されたり、3ヶ月滞納でブラックリスト状態になってしまう恐れがあります。

クレカの支払いが遅れることで起こるデメリット

以下で説明する「滞納の流れ」でもふれますが、ここではクレカ滞納による3つのデメリットについても紹介しておきます。

これは、支払額が大きい、支払いが遅れている日数が長いほど高くなってしまうので要注意。

もしも、クレジットカードの支払が遅れれば、この遅れた事実が信用情報として登録されます。

結果、新たにクレジットカードへ申し込んだり、ローンなどへの審査が通らないなどの影響だ出てしまいます。

差し押さえは財産だけではなく社会的な信用も失ってしまうリスクが高いために注意が必要です。

支払いが厳しく限界のじょうきょうであれば、少しでも早いプロへの相談が必要になります。

では、次にクレジットカードを滞納するとどうなるか、、その流れについて把握しておきましょう。

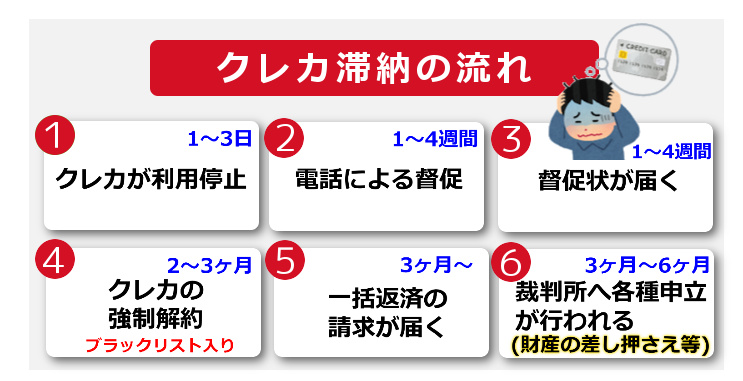

クレカ滞納の流れを確認

クレカの滞納をしてしまうと、以下の流れで返済の督促(催促)が行われます。

クレカの利用停止はもちろん、クレジットカード会社からの頻繁な電話や郵便があります。

また、支払い期日を1日でも遅れると「遅延損害金」が発生。仮に30万円の借り入れで30日間の遅延の場合は遅延損害金は547円。大きな額ではありませんが無駄な出費となってしまいます。

クレカ滞納のリスク~3ヶ月を超えると危険

クレジットカード会社からの督促に応じないでいると、約3ヶ月を過ぎた頃に裁判所への申立てが行われます。

クレジットカード会社からの督促に応じないでいると、約3ヶ月を過ぎた頃に裁判所への申立てが行われます。

結果、給与や預貯金が差し押さえられてしまい会社はもちろん、家族へも滞納がバレてしまいます。最悪は人生を棒にふることにもつながります。

3ヶ月はあっという間です。差し押さえにならないように、少しでも早い対処が必要になります。

クレカ滞納を解決…今の借金を減額できるかも

今、既に支払いが遅れている場合には、スグにお金の工面をして返済をしなければなりません。

ですが、「そんなまとまったお金手元にないよ」となりますよね。

もし、お金を借りれる人や相談できる人がいない時は、国の救済制度を利用しましょう。

実はこの方法は、借金で困っているほとんどの債務者が知らない方法なんです。

今の借金がどれくらい減るのか?を自分で調べる事ができます。

今から、その便利な制度をシェアしますね。

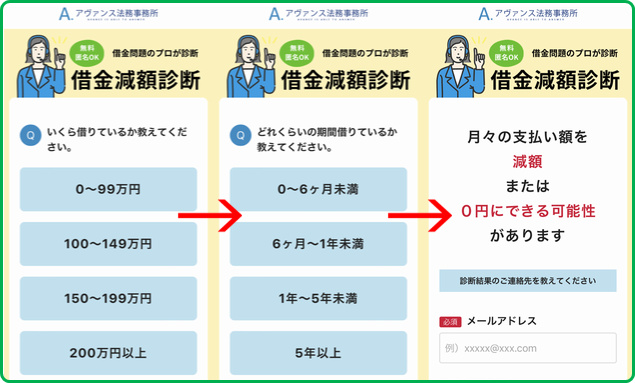

クレカ滞納を解決!借金減額ツールでいくら減るか確認

この方法は、今の借金がどれだけ減らせるのか?をスマホですぐに調べられます。

借金をいくら減らせるか?

借金をいくら減らせるか?

≫無料の減額診断でチェック≪

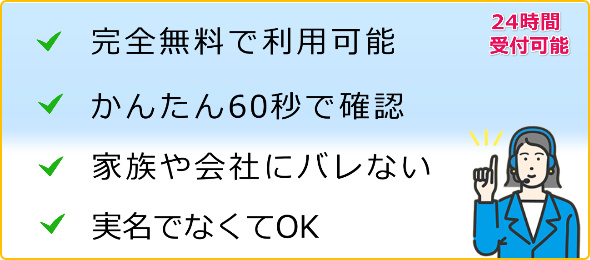

・完全無料で利用できます

・完全匿名OK(本名・住所は不要)

・60秒カンタン入力で分かる

しかし、今や、自宅にいながら簡単に調べることができます。

入力もシンプルです。

借入金額、借入期間、返済について、3つの質問に答えるだけです。

すると、今の借金状況からどれくらい減額ができるのかが分かります。

完全無料で使えて、しかも匿名OK。誰にもバレる事もありません。

減額診断の結果を元に、弁護士の先生からのアドバイスを無料でしてもらえます。

もちろん、依頼するかどうかは診断結果後に決められますので、無料で減額診断するだけでもOKです。

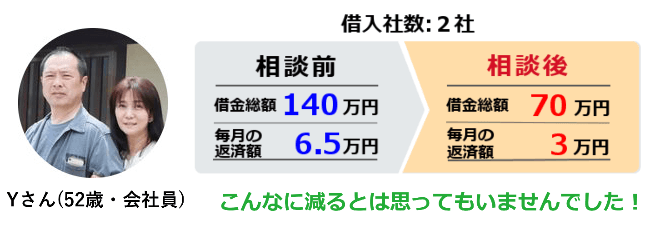

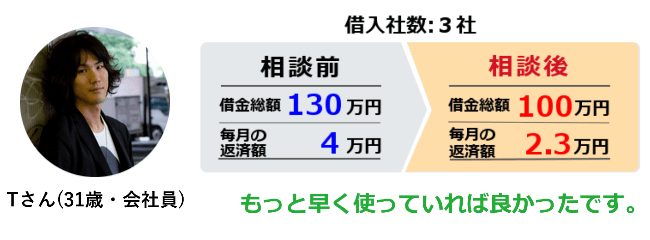

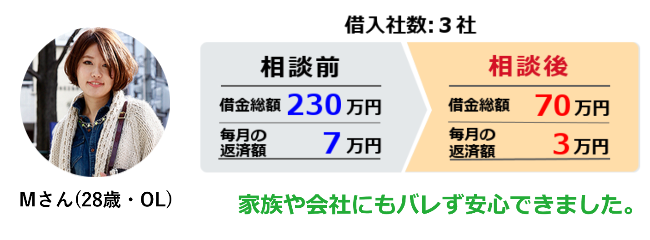

減額診断をした人の口コミ

このサービスで、借金の返済に苦しんでいた方の多くが毎月の返済額を減らすことに成功し、借金を完済されています。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

ネットで偶然に知った減額診断で毎月の返済を少なくできる事を知ってスグに使いました。クレジットカード会社からの督促に怯えることなく今では生活に余裕ができています。

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

貸金業者3社から130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

家族や会社に内緒で借金をしていたのもありバレるのが嫌で誰にも相談できませんでしたが、今では元金が減額でき利息分もカット。普通の生活を取り戻せました。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば残高230万円のリボ地獄に。

毎月の返済はしてもほぼ利息分しか返せてない状況でした。滞納が続き数回の督促。怖くなって調べている時に減額診断を知りました。債務整理を依頼して利息払いのカット、月の支払いも大幅に減り今は借金が着々と減っています。

あなたの今の借金の状況を元に、弁護士の先生が的確なアドバイスをしてくれます。

もちろん相談は無料です。

クレカの借金がいくら減額できるかだけでも調べてみる価値はありますよ。

※減額診断 = 弁護士への依頼では無いので安心してご利用ください。

【以下、債務のネタ帳】

任意整理の受任通知には、返済停止の効果があります

消費者金融業者やその他の貸金業者から借り入れを行ったときには、利息分の支払いも行う必要がありますので返済金額が大きくなってしまう可能性があります。

借金額が大きくなったときには、弁護士などの法律の専門家に依頼することによって債務整理の方法を使って解決することができます。

債務整理の方法にはいくつかの手段をとることができますが、財産を失わずに借金問題を解決する方法として任意整理の方法を行うことができます。

任意整理を行うにあたって、弁護士などの法律家に相談したときには、弁護士のほうから貸金業者へ受任通知が発送されますので、それぞれの債権者の取り立てや返済停止の効果があります。

任意整理に限らず債務整理の方法を行うときには、自己破産や個人再生などの手続きを行う場合であっても、共通の手続きとしてそれぞれの債権者へ受任通知を送付が行われます。

受任通知は弁護士などの法律の専門家が、債務整理の手続きの依頼を受任したという通知をそれぞれの貸金業者へ向けて行うもので、信販会社や消費者金融業者などの債権回収会社に対して直接的な取り立てや返済停止を行う効力を持っています。

受任通知を送付することで、借り入れを行っていたそれぞれの貸金業者や債権回収会社に対して取りたての停止を実現できるのは、法律的な効果ということができます。

貸金業法という法律による規定によって、弁護士からの通知を受領した後は、貸金業者は電話やFAXまたは訪問によって債務者に対して直接的に取り立てをすることを禁止しています。

生活保護と借金との関係

生活に困窮してくるとカードローンなどで融資を受ける方法を考えますが、生活保護を受けている人が借金をすることができるのかという疑問が湧いてきます。事実関係を知るためには、それぞれの内容について知識を持つことが必要になると言えます。借金にも様々な方法がありますが、比較的簡単に利用できるものと言えばキャッシングやカードローンがあります。どちらも借金には変わりありませんが、融資に関する条件には若干の違いがあると言えます。取扱業者が異なりますので融資条件が異なるのは当然のことですが、どの借金においても一つだけ共通しているものがあります。消費者金融でもカードローンでも一定の収入を得ていることが融資の基準となってきます。消費者金融ではアルバイトでも収入とみなされますが、カードローンの場合には正社員としての安定した収入が基本となってくるのです。収入が無ければ融資が受けられないことで気が付くことになりますが、生活保護は何らかの理由によって収入を得ることが困難となっている困窮者を救済することが目的となっています。ですから保護を受けるには収入が無いことが基本条件となってくると言えます。収入が無い訳ですから、カードローンはおろか総量規制によって利用制限がある消費者金融でも融資を受けることはできないと言えるのです。生活保護を受給している人は借金ができないのが通常の審査基準となりますので、逆に融資審査に通る金融業者には注意が必要なのです。

安い報酬額で任意整理の交渉を引き受けてくれる弁護士を探す

弁護士や司法書士が客から依頼されて任意整理の交渉を行う場合、手順はほとんど決まっています。和解交渉先の貸金業者に連絡を取って、客の契約と債務を確認して、もしグレーゾーン金利での契約であれば、その分、債務を減らしてもらい、それでも債務が残るようであれば客が可能な毎月の返済額を提示して、交渉を行うのです。任意整理の場合、将来の利息のカットなどの交渉も行います。もし、それで貸金業者が同意したら交渉成立ということになります。

上記のように流れは決まっていますが、弁護士によって報酬金額は違います。債務者からすると、安い報酬でもきちんと交渉をもとめてくれればいいということになりますが、報酬が安いと交渉に失敗してしまうのではという不安を持つかもしれません。

しかし、報酬金額が他の弁護士よりも安かったとしても、貸金業者はそのことにまったく影響を受けないので、弁護士がきちんと交渉してくれれば報酬金額に関係なくまとまります。なので、債務者としては報酬金額が安い弁護士を探して依頼する方がいいということになります。

では、どうやって報酬金額が安い弁護士を探せばいいのかというと、インターネットなどで弁護士事務所のホームページに書かれている費用を比較するのが一番簡単な方法です。勿論、正規の弁護士かどうかきちんと調べるようにしましょう。弁護士会の名簿に登録されていれば正規の弁護士ということになります。

裁判所への申請で債務の減額ができる個人再生

個人再生は、借金がかさんでしまい、返済に困った人がとれる選択肢の一つです。借金の総額が5,000万円以下であり、定期的な収入を得ている人であれば、裁判所へ行く事で、個人再生手続をする事ができます。これによって、借金の返済を3年間に分割する再生計画を立て、支払いをする事になります。

個人再生のメリットは、財産を手放す必要がない事です。他の債務整理方法である自己破産の場合は、借金の返済が免除になる代わりに、住宅や車などの財産全てを失ってしまいます。しかし、個人再生では、このような財産を手元に残しておく事ができます。住宅や車を手放したくないのであれば、有効な手段といえます。

また、借金を減額する事ができるのも魅力です。裁判所で申請をする必要があるので手間は掛かりますが、借金の総額によっては返済額を5分の1や10分の1までに減らす事ができます。返済額が少なくなれば、生活の負担が少し軽くなるので、収入がある人は視野に入れるべき選択肢です。

しかし、個人再生の手続きを取ると、債務整理の事実として、信用情報に記載されてしまいます。この結果、ブラックリストに載ってしまうため、5年から10年の間は銀行や消費者金融などからお金を借りる事ができなくなってしまいます。また、ローンを組む際の審査にも通りづらくなってしまいます。

個人再生には、メリットもある一方、デメリットもあります。債務整理をする際は、自分の収入や財産を考慮し、弁護士などのプロに相談しながら、自分に合った方法を見つける事が重要です。

出資法改正により減額が大きくなった利息制限法による任意整理

任意整理は、債権者と交渉を行い借金を減額させるという債務整理です。利息制限法に基づいた金利で引き直し計算を行い返済額を決定して、将来利息をカットして3年間かけて完済するという内容です。通常の返済よりも大幅に減額できる上に、全て元本に充当されるのでスムーズに完済に到達できるようになります。また、出資法という法律が改正された事により、過払い金を取り戻す事も可能となっています。

過払い金とは、利息制限法の上限を超えた金利で支払っていた利息の事です。出資法は、貸金業者を規制するための法律で、これに違反すると刑事責任を問われる事になります。以前は、29.2パーセントという数字が上限金利とされていたので、利息制限法の上限よりも大幅に上回っていました。

貸金業者の商品は、29.2パーセントという金利でサービスを提供していたのですが、2010年に新しい内容の出資法が施行された事により、現在は大幅に引き下げられています。しかし、法改正以前に利用していた場合は、過払い金が発生している事になり、業者に対して返還請求を行う事が出来ます。

任意整理と過払い請求は、別々の手続きです。任意整理は、契約内容を変更してもらう事により返済の負担を軽くするという内容ですが、過払い請求は返済しすぎていた金額を取り戻す手続きの事です。このために、任意整理を行うと信用情報機関に記録されるというデメリットが生じますが、過払い請求の場合は記録される事はありません。

債務整理の無料法律相談について

債務整理を行う場合には、弁護士事務所などに法律相談を行う必要があります。債務整理の場合、借金などで非常にひっ迫した状況にある方が多くなっているため、無料法律相談を利用することが重要となります。しっかりとした債務整理を行ってもらうためには、しっかりとした相談相手を得ることが重要となっています。そのため、このような無料法律相談を利用してしっかりと対応や信頼性、業務遂行能力などを確認することが重要となります。無料法律相談の場合、30分などの時間制限が行われていることが多くなっているため、相談内容をしっかりと精査していく必要があります。債務整理のために必要となる資料などを用意しておくことも重要となります。このような事前準備について不明な場合には、債務整理を依頼しようと考えている事務所などに直接問い合わせを行うことが重要となっています。債務整理以外にヤミ金業者からの被害などを受けている場合もあるため、そのような事実がある場合には、その点についても相談の中で触れておくことが賢明です。法律問題の場合、様々なトラブルが複数重なっていることもあるため、そのような点を踏まえてアドバイスを求めることが非常に重要となります。

消費者金融からの借金は家族に返済義務はない

サラ金から利息制限法の上限を超えて借金していた場合は、過払い金返還請求を行う事で取り戻すことが可能です。

過去にサラ金ではグレーゾーン金利と呼ばれる利息制限法の上限を超え、出資法の上限を超えない範囲の高金利で貸付を行っていました。

2009年ごろまでは多くのサラ金で利息制限法の上限を超えて貸し付けていたので、覚えのある方は取り戻せる可能性が高いです。

10年を過ぎると時効になってしまいますし、経営が苦しい貸金業者では破綻される恐れもあるので早めに過払い金返還請求を開始されたほうが良いです。

まずは借金をしていた貸金業者に取引履歴の開示請求を行います。

貸金業者は請求されたら開示する義務があり断ることは出来ないです。

届いた取引履歴をもとに引き直し計算を行い、計算書を作成します。

借金をしていた貸金業者が引き直し計算を行い、計算書を送ってくる事もありますが信用できないのでご本人で作成されたほうが良いです。

引き直し計算の結果、過払い金が発生していたら貸金業者に過払い金返還請求を行います。

貸金業者側から減額してくれと言ってくることがあり、納得できない場合は訴訟を起こすことが出来ます。

判決まで行くと長引いてしまいますが、ほとんどのケースで途中で和解することが多いです。

手続きの仕方や計算の仕方が分からないと言う方は弁護士にご依頼されると代わりに行ってくれます。

司法書士でも行ってくれますが、請求額140万円以下でないと交渉権と訴訟代理権が認められていないです。

法テラスは、犯罪被害の支援団体と連携しています

法テラスでは、犯罪被害の支援団体と連携し、各地の相談窓口に寄せられた情報を集めて、「その人に必要な支援」を行っている窓口を紹介しています。

相談は、電話もしくは面談という形になり、いずれも無料です。

法テラスには、全国でおよそ2万5,000件におよぶ関係機関のデータが集められており、それぞれの状況に応じて、民間支援団体・警察などの犯罪被害を支援している窓口を紹介してもらえます。

犯罪の内容によっては、「女性の相談者でないと都合が悪い」ということもありますが、女性の担当者を指定することもできるので、心配は無用です。

もちろん、相談の内容はどこにも漏らしませんし、匿名での相談も受け付けています。

具体的な相談の流れとしては、まず「法テラス・サポートダイヤル」もしくは「地方事務所」に連絡をとると、被害の状況などに応じて、最適な相談窓口や、利用できる制度などの支援情報を提供してもらえます。

弁護士が必要な場合は、地方事務所を通じて弁護士が紹介されます。

紹介されるのは、被害者を支援した経験があったり、そういう事柄に理解のある弁護士です。

また、経済的に余裕がないという人の場合は、各種の経済的援助制度を利用することもできます。

損害賠償などの民事手続きを希望する場合は、「損害賠償命令制度」「民事法律扶助制度」などがあり、自信が参加人となって刑事裁判を行う場合は「被害者参加人のための国選弁護制度」「被害者参加旅費等支給制度」などがあります。

弁護士や司法書士費用立て替えが出来る法テラス

法テラスは、国が設立した様々な法律に関する紛争を解決するための機関です。法テラスの正式名称は、「日本司法支援センター」といい、借金や離婚、遺産相続といった様々な法律に関する紛争を解決に導くために設立されました。法テラスでは、経済的な事情や自分の住んでいる地域に法律事務所がないなどの理由によって、弁護士や司法書士に法律相談を依頼することが難しい人のために、法律に関する様々な紛争を解決に導くサービスを提供しています。弁護士が在籍する法律事務所と異なり、法務省所管の公的法人のため安心して法律相談が出来るのも魅力的です。相談は電話とメールで受け付けており、専門のオペレーターが自分が抱えている問題に対する解決策や法的制度について案内してくれます。また、相談者が抱えている問題に対して適切な相談窓口を案内してもらうことも出来ます。さらに、経済的な理由によって法律相談が難しい人のために、必要に応じて弁護士や司法書士の費用立て替えも行っています。これは、「民事法律扶助制度」と呼ばれる制度で、総合法律支援法という法律で正式に認められているものです。この制度には所定の審査があり、民事法律扶助制度で定められている条件を全て満たしている人のみ、資金の援助を受けることが出来ます。援助の上立て替えてもらった費用は毎月分割で支払っていきますが、生活保護を受けている人は一部の例外をのぞいて支払の義務は全て免除されます。

複数借り入れがある場合の債務整理と過払い金請求

借金は一ヶ所から行っているという場合もあれば、複数社で融資を受けている場合もあります。

そして借り入れ件数が多くなれば、それだけ管理も大変となりますし、金利の負担も大きくなってしまうものです。

返済がかなり厳しいという場合はより楽に返済ができる方法を考えていきましょう。

まず、過払い金がある場合はそれを取り戻すだけでかなり借金を減らすことができます。今はグレーゾーン金利も撤廃されていますので、過払い金が発生する心配はなくなりましたが、長く返済を行っている方の場合は過払い金が発生している可能性がありますので、一度調べてみましょう。

そして、借金の返済が厳しい場合の対策としては債務整理もあげられます。

債務整理には債権者と直接交渉することによって将来の利息をカットしてもらうなどで返済を楽にする任意整理、住宅を守りたい方に向いている個人再生、さらにどうしても返済が厳しいという場合は借金の返済を免除してもらう自己破産を選ぶこともできます。

過払い金請求や債務整理は個人でも行うことができますが、債権者との交渉に自信がない、法律の知識が乏しいという場合は司法書士、弁護士などに相談するという方法もあります。

プロが介入してくれると取立てもすぐに止めることができますし、債権者への交渉も安心して任せることができます。

そして、じっくり相談しながら最適な方法で借金問題を解決していくことができます。

この場合はできるだけ借金問題について詳しい法律事務所を選んでおきましょう。