【自己破産の流れ】知らないと後悔!借金の負担を減らす方法も紹介

更新日:

※この記事は約1分で読めます:PR

自己破産を考えているから、流れを知っておきたい。自己破産後の生活にはどんな影響があるんだろう?

この記事では、自己破産の流れとその後の生活への影響について解説します。

ヒロシ

ヒロシ

毎月の返済が厳しいよ。自己破産すれば楽になるのかな?だけどデメリットも大きそうだし…不安だな。

まず、自己破産の流れを解説する前に”お金と借金の関係”について知っておいて損は無いでしょう。私たちは、生活の中で様々な物やサービスを利用しています。ここで必要なものがお金です。

しかし、どうしてもお金が充分ではなく借金をしてしまうこともあるでしょう。

以下では、お金を借りるということを前提に「良い借金と悪い借金」「借金をしないようにする方法」に加え、「借金の意識調査」についても分かりやすく説明します。

「良い借金と悪い借金について知ろう

生活を圧迫してしまう借金、生活を補うための借金、借金を返すための借金。

これらの借金はどれも未来の自分自身へのつけが膨らむことになり兼ねないため、このような借金の仕方を

しないようにすることが大事になります。

借金をしないようにする方法

日々の生活で使うクレジットカード、ショッピング枠を利用するのも立派な借金です。

特に分割払いやリボ払いは金利負担も発生し、少額だからと言え繰り返し利用することでその分金利も増え、返済額が驚くほど多くなっていることもあります。

くれぐれも「お金の使いすぎ」に注意し、以下の方法で借金体質から脱却していくことが重要となります。

支出を必ず収入の範囲内に納める事を優先します。

固定費など毎月の支出の中で抑えられるものはないか?無駄な出費が発生していないかを確認しましょう。

今、借金の返済中であれば、まずは現状の借金をしっかりと返しましょう。

借金のために借金をするという事は絶対に回避しなければなりません。

借金返済期間が長いほど、余計な金利の支払いも発生します。

「働いてお金を稼ぐ→貯める→使う」の流れに戻していきましょう。

借金の完済がゴールではありません。

完済後は、借金の返済に充てていた分を貯蓄へ回すことができます。

貯蓄を続けることで、自由に使えるお金も増えるはずです。

無理のないお金の使い道を考えて。完済後は「貯めて使う」という貯蓄体質へシフトしましょう。

皆は何にお金を使ってる?借金の意識調査

社会人になってからお金を借りた経験がある500人に対して「借金に関する意識調査」を実施したアンケートの結果、上位5位を締めたのが以下の用途に対してです。

1.生活費の工面

2.住宅・車の購入やリフォーム

3.日々の買い物

4.遊興費・交際費・趣味

5.新生活の準備・引っ越し

(引用:https://ebookspider.co.jp/syakaijinokanekariru/)

借金の用途は幅広いですが、一番多いのが生活費の工面となり特に贅沢をしているというわけでもない結果に?

そもそもの賃金が低い反面、様々な物価高の影響もこのランキングに影響していそうです。

自己破産の流れ

自己破産手続きの流れは、以下のとおりです。

1. 弁護士に相談→依頼

2. 弁護士から債権者に受任通知を送付

この時点で督促が止まり、返済も一時中断。

3. 取引事例の受領

負債状況、過払金の有無などを調査します。

4. 着手金を支払う

5. 必要書類を準備

6. 自己破産を申し立て

7. 破産手続き開始

書面のみで手続きを進める「同時廃止」か、財産や免除してよいかを調査する必要がある「少額管財」かによって、手続きが異なります。

8. 免責許可決定

9. 官報に掲載

10. 免責許可決定が確定

この段階で、正式に借金が帳消しになります。

自己破産後の生活

自己破産をすると、その後の生活がどうなるのかも気になりますよね。

借金は帳消しになるので返済に追われることはなくなりますが、代わりにほぼ全ての財産を手放すことになるため、生活が劇的に楽になるわけではありません。

まず住む家について、マイホームは手放すことになります。賃貸の場合は、家賃を払えば住み続けられます。

また車を手元に残せるのは、ローンを完済していて価値が20万円未満の場合のみです。

最大のデメリットは、5~10年間ブラックリストに載るため、新たな借入ができないことです。

住宅ローンやマイカーローン、スマホの分割払い、クレジットカードなどが利用できなくなります。

自己破産を申請する前に…!

今後の生活に大きなダメージを与える自己破産は、最終手段です。

状況によっては自己破産しなくても、返済の負担を軽減できる可能性がありますよ。

持ち家を手放さずに借金を減額できる「個人再生」、利息や支払い期間を調整して毎月の返済負担を軽くする「任意整理」で解決できるかもしれません。

まずは無料でできる減額診断をしてみましょう!

匿名&個人情報厳守なので、誰にも知られずあなたの借金がいくら減るかがわかりますよ。

ヒロシ

ヒロシ

知らないと後悔の借金解決方法

いま、借金で苦しくて自己破産も考えている方にシェアしたい情報があります。

あなたの借金も債務整理で減額できる可能性があるか調べられるのが、弁護士法人 響の診断ツール。

これを使うと「借金が減る可能性があるのか?」ネットですぐに確認できます。このツールをキッカケに、借金に悩んでいる多くの人が救われているんです。

大幅に借金が減る可能性もあるので、まずはチェックだけでもしてみる価値はありますよ。

まずは診断してみましょう!今の借金が減らせる可能性があるかもしれません。

このツールは、今の借金が減らせる可能性があるのか?をスマホですぐに調べられます。

借金を減らせるか?

借金を減らせるか?

≫無料の減額診断でチェック≪

・完全無料で利用できます

・完全匿名OK(本名・住所は不要)

・60秒カンタン入力で分かる

入力も3つの質問に答えればOKです。

すると、今の借金状況から減額ができる可能性があるのかが分かります。

完全無料で使えて、しかも匿名OK。誰にもバレる事もありませんよ。

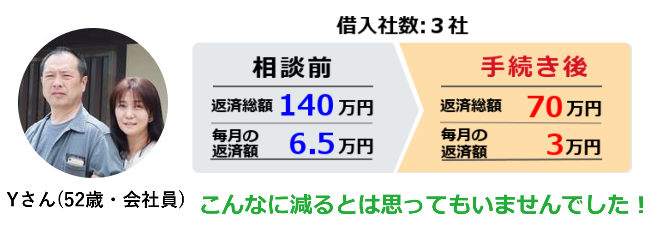

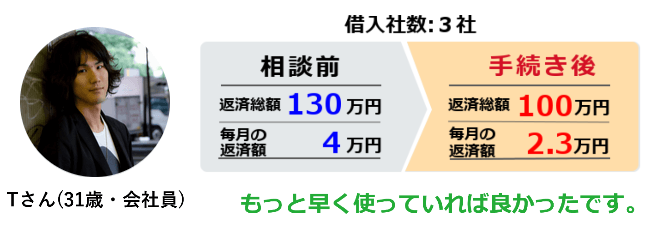

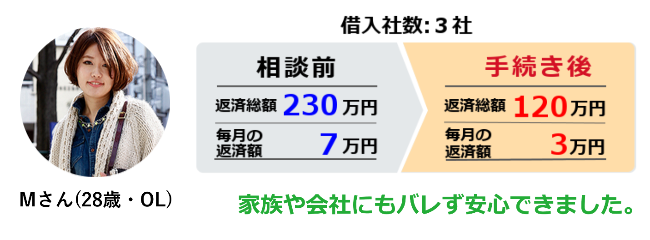

減額診断をした人の口コミ

このサービスがきっかけで、借金に苦しんでいた方の多くが返済額を減らし借金を完済されています。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

減給とボーナスカット…子供の学費や生活費の為のリボ払いが厳しくなっていました。

ネットで偶然に知った減額診断をきっかけに毎月の返済を少なくできる事がわかったのですぐに手続きをしました。クレジットカード会社からの督促に怯えることなく今では生活に余裕ができています。

貸金業者3社から返済総額130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

貸金業者3社から返済総額130万程ほどの借金があったのですが、会社が倒産。再就職後も給料は安く苦しい生活のまま滞納をしていました。

家族や会社に内緒で借金をしていたのもありバレるのが嫌で誰にも相談できませんでしたが、今では将来利息分をカット。普通の生活を取り戻せました。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば返済総額230万円のリボ地獄に。

ネット通販やショッピングをクレジットカード払いにしており、気がつけば返済総額230万円のリボ地獄に。

毎月の返済はしてもほぼ利息分しか返せてない状況でした。滞納が続き数回の督促。怖くなって調べている時に減額診断を知りました。債務整理を依頼して利息払いのカット、月の返済も大幅に減り今は借金が着々と減っています。

※実際のご相談を基に作成した一般な事例です

…この診断をきっかけに「予想以上に大きく減額できた」という方々が多いです。

いまある借金を減らせる可能性があるかもしれないので、自己破産を申請する前に診断してみましょう。

※減額診断 = 法律事務所への依頼では無いので安心してご利用ください。