更新日:

※この記事は約1分で読めます:PR

ヒロシ

ヒロシ

複数の書類が必要なんじゃないか?なるべく少ない書類で簡単に申し込みを済ませたい!…と思いますよね

マネーアドバイザーさくら

マネーアドバイザーさくら

まずは、カードローンの必要書類を解説する前に「お金を借りるおすすめの方法」について知っておいて損はないでしょう。突然の冠婚葬祭や病気など、日々の生活の中で突然お金が必要になるシーンは珍しくないです。

すぐにお金が必要な場合に役立つ借入先や、国や自治体のお金が借りれる制度についても分かりやすく説明します。

今すぐにでもお金を借りる方法

急ぎの時に金を借りたい場合に便利なのが「クレジットカードのキャッシング」「銀行のカードローン」「消費者金融」のいずれかを利用する事です。各々の特徴に加え、メリット・デメリットを紹介します。

普段、買い物で利用しているクレジットカードにキャッシング枠があれば、限度額の範囲内で借入できます。

カード申込みと同時にキャッシング枠が設定されている事がほとんどです。

注意したいのはショッピング枠を使いすぎてしまうと、キャッシング枠が減ってしまうということ。

【メリット】

限度額が低めに設定されているため、無茶な借入ができない安心感がある。

【デメリット】

銀行カードローンより金利が高い。

銀行のカードローンは、契約時に決まっあ限度額内で専用カードで必要なお金を借りれます。

お金を借りる=借金というイメージが強いですが、銀行から借りているという安心感はあります。

大手メガバンクのカードローンであれば、コンビニのATMで24時間借入と返済が可能です。

【メリット】

クレジットカードや消費者金融で借り入れるよりも金利が低めです。

【デメリット】

消費者金融やクレジットカードの審査に比べ時間がかかりがちです。

消費者金融は申込みから借りれまでが早く、当日などの即日融資が可能なので不意の入用にとても助かります。

貸金業法に基づき多重債務などの過度の借り入れができないようになっているため、安心して利用できます。

TVCMやSNSでも頻繁に見かけるので認知度も高く手軽に利用できる点も評価が高いです。

【メリット】

借り入れまでのスピードが早く、当日融資も。

【デメリット】

スピーディーな融資の反面、銀行カードローンなどに比べ金利が高い。

国や自治体でお金を借りる方法

例えば、リストラやコロナの影響で十分な収入を確保できなくなってしまった場合、国や自治体の制度を利用すれば最低限の生活に困らないお金を借りる事はできます。

十分な収入の確保が難しくなってしまい、継続的にお金の支援が必要という状況になった場合には、国や自治体の制度を利用してお金を借りる方法もあります。

職業訓練受講給付金の支給を受けた求職者が、その給付金だけでは生活費が不足する場合に融資を受けられる制度。担保人や保証人は不要、年3.0%の金利で利用可能。

低所得世帯や高齢者世帯等が生活再建のために資金を借りられる制度。連帯保証人を立てる場合は無利子、立てない場合は年1.5%の金利で利可能。

ひとり親世帯等が生活資金や修学資金を借りられる制度。自治体ごとに異なり東京都であれば、連帯保証人を立てれば無利子、立てない場合は年1.0%の金利で利用可能。

カードローン申し込みの必要書類

カードローンでお金を借りるには、申し込みの際に以下の書類が必要です。

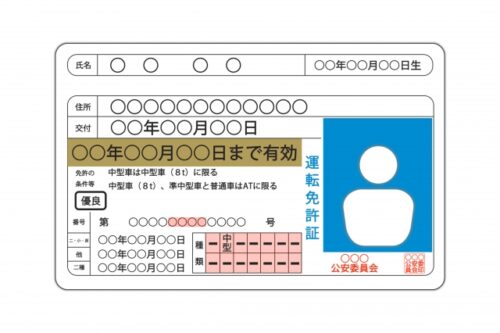

① 本人確認書類

(運転免許証やマイナンバーカードなど)

② 現住所が書かれた書類

(住民票の写しや健康保険証など)

③ 収入証明書

(源泉徴収票や給与明細書など)

②は「①の書類に記載された住所」と「現在お住まいの住所」が異なる場合のみ必要です。

また③は、以下に該当する方のみ提出が求められます。

![]() 借入希望額が50万円以上

借入希望額が50万円以上

![]() 借入希望額+他社での利用額=100万円以上

借入希望額+他社での利用額=100万円以上

![]() 申し込み時の年齢が19歳以下

申し込み時の年齢が19歳以下

つまり本人確認書類と現住所が同じ20歳以上の方なら、50万円までは運転免許証だけでお金が借りられます。

ただし店舗で契約するのか、Web上で完結させるのかによって有効な本人確認書類が異なります。

マネーアドバイザーさくら

マネーアドバイザーさくら

カードローンの申し込み条件

たとえばプロミスなら、18歳~74歳でご本人に安定した収入がある方は申し込みが可能です。(アイフルやアコムなどは20歳以上)

ただし収入が年金のみの方や高校生は除きます。

主婦や学生でも、パート・アルバイトなどの安定した収入があれば申し込めますよ。

カードローン審査に通りやすく、職場にバレないコツ

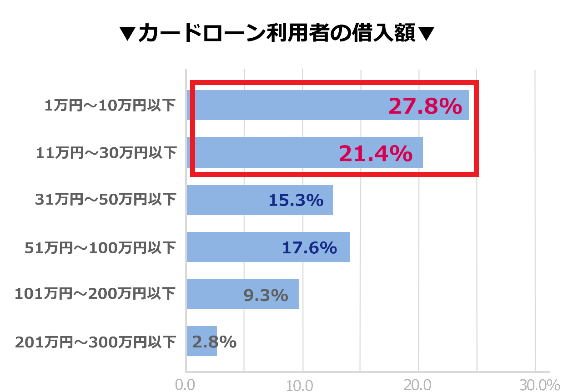

審査に通りやすくするコツは、申し込みの際に借入希望額を50万円以下にしておくことです。

貸金業者は原則として利用者の年収の1/3を超える貸付はできないため、借入希望額が高すぎると審査に通りにくくなるからです。

50万円以下なら収入証明書も必要ないので、申し込みも簡単なんですよ。

![]() 初回の借入は10万円くらいまでにしておけば間違いないでしょう。

初回の借入は10万円くらいまでにしておけば間違いないでしょう。

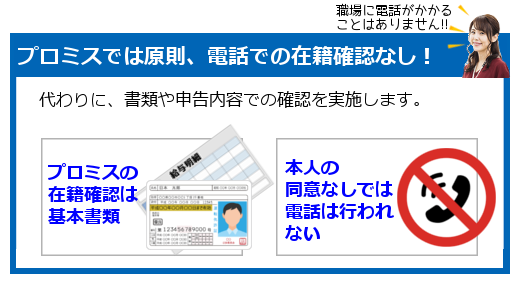

また申し込みから本人確認、契約までをすべてWeb上で行う「Web完結」なら、電話で職場に在籍確認されることもありません。

自宅への郵送物もないので、誰にもバレずに今すぐお金を借りられますよ。

50万円以下なら本人確認書類1つだけでスマホから手軽に借りられる消費者金融系カードローンがあるので、シェアしますね。

利息も一番安いので、ぜひチェックしてみてください。

マネーアドバイザーさくら

マネーアドバイザーさくら

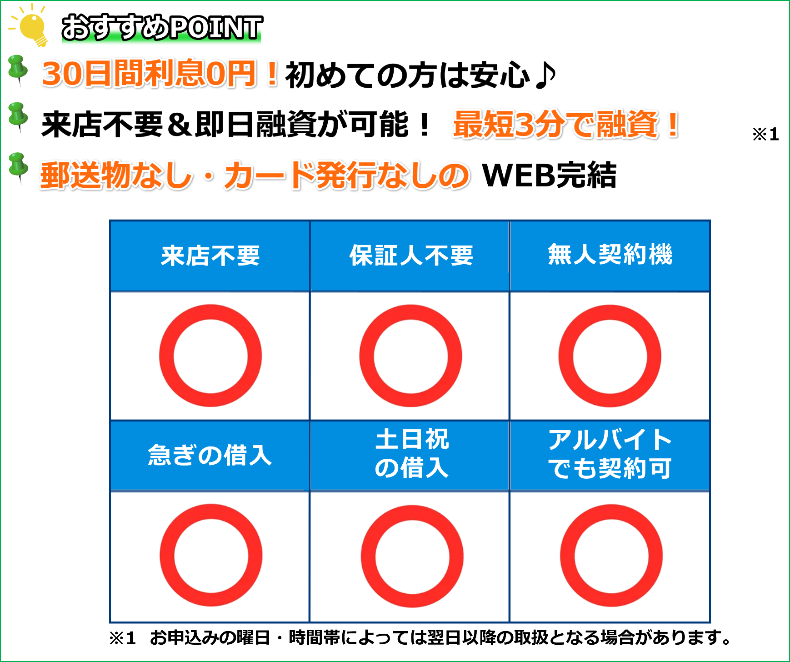

こんなに便利♪安心して使えるカードローン

「今週末までに用意しておかないと…」

「でも…誰にも借りることができない」

こんな時に頼りになるのが、

消費者金融系カードローンです。

- ①最短即日で借りられる

申込後最短3分で借入ができます。急な出費でお金が必要になった時でも安心。

- ②免許証のみで借りられる

50万円以下の希望額であれば、必要書類は免許証一つでOK!もしくはその他身分証2点あれば借入可能です。

- ③誰にもバレずに契約できる

申込から契約まで全てWEB完結、郵送物もなし!カードレスだから利用後にバレる心配いらず。

- ④30日間利息0円で借りられる

最大30日間無利息サービス活用でとってもお得!

※初めて利用するカードローン会社の場合適用

上記の条件を全て満たした、大手運営で安心安全なカードローンがプロミスです。(もちろん初回30日無利息!)

≫おすすめカードローンの詳細はこちら≪

※タップでスクロールします

カードローンって本当に安心して使えるの?

マネーアドバイザーさくら

マネーアドバイザーさくら

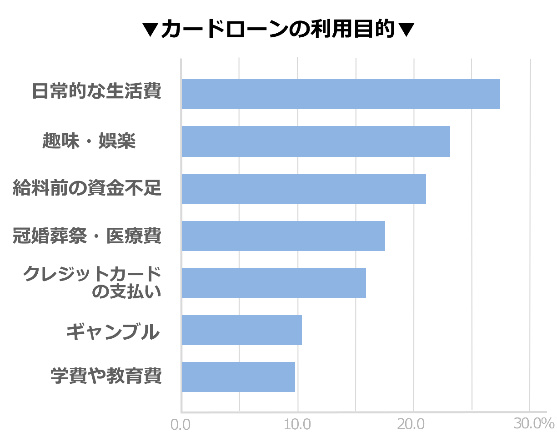

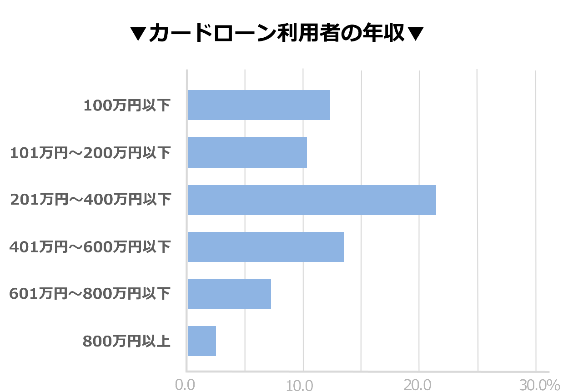

出典:全国銀行協会

出典:全国銀行協会

生活費のためにカードローンを使う人が多いです。使い方は自由なのであと少し足りない…という時などとても助かりますね。

利用者の年収も様々です。

収入が低いから借りれないということもありません。

ヒロシ

ヒロシ

ヒロシ

ヒロシ

マネーアドバイザーさくら

マネーアドバイザーさくら

ヒロシ

ヒロシ

3万円借りた場合の利息はたった444円!

カードローンの利息は次の様に計算されます▼

借りた額×実質年率×借りた日数÷365日

例えば金利18%のカードローンで3万円借りて、1か月後の給料で一括返済した場合…

- 借りた額:3万円

- 実質年率:18%

- 借りた日数:30日

計算すると利息は444円です。

翌月にきちんと返済できれば、決して高くは感じないですよね。

この利息が、「30日間・利息0円」となる便利なカードローンがあるので紹介します。

マネーアドバイザーさくら

マネーアドバイザーさくら

ヒロシ

ヒロシ

まずは審査に通ることが最優先、初回の希望額は3万~10万円ほどにしましょう。これだけで審査通過率が格段に上がりますよ。

マネーアドバイザーさくら

マネーアドバイザーさくら

※新規契約のご融資上限は、本審査により決定となります。

↓大手の中でも条件の良い人気カードローンを3つ紹介しますので、あなたに合ったものを選んでください。

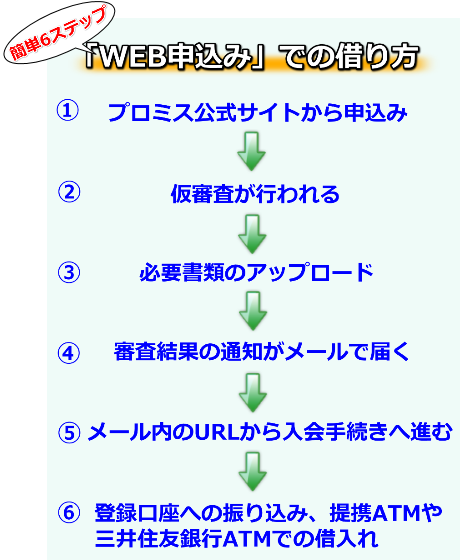

WEB申込みでスピーディー!プロミス

今すぐ現金が必要!

お急ぎの方も!

最短3分のスピード融資!

審査に定評のあるカードローン

審査に定評のあるカードローン

≫詳細・お申し込みはこちら≪

プロミスの「WEB申込み」なら…

・初回30日間無利息0円!

・自宅への郵送物なし

・誰にも知られず内緒で!

カードレスだから入会後スグに利用できる!

実質年率:4.5%~17.8%

実質年率:4.5%~17.8%

限度額:1万円~500万円

コンビニ対応:

![]()

A ホームページの「借入シミュレーション」で、3項目の入力をすると「融資可能か?」の結果がすぐ確認できます。

Q 申込みに書類は必要ですか?

A 運転免許証、パスポートなどの本人確認書類が必要です。借入額が50万円を超える場合は収入証明書が必要になります。

Q 誰にも会わずに借りれますか?

A Webからの申込み、自動契約機からの申込みなどが可能なので誰にも会わずに利用できます。

Q 利息はどのくらいかかりますか?

A 10万円を30日間利用した場合の利息は1,463円です。→無利息0円実施中!

利息=利用金額×借入利率(17.8%)÷365日×利用日数

・初回30日間無利息0円!

・自宅への郵送物なし

・誰にも知られず内緒で!

…利用することができます。

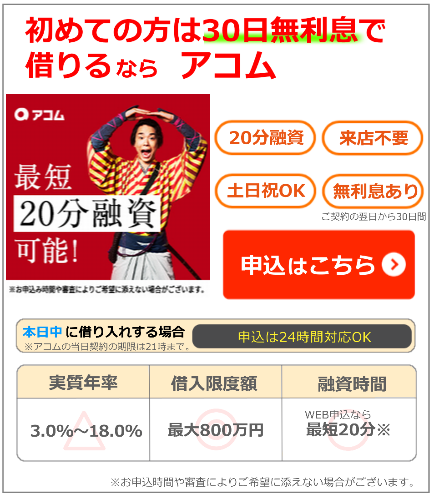

プロミス以外で選ばれているのは?

既にプロミスの無利息を利用している場合には、アコムの無利息が。

入金までのスピード重視ならSMBCモビットが選ばれています。

計画的に利用すれば、緊急時に本当に助かるサービス。今のうちに登録しておけば、いざという時にすぐお金を借りれて便利です♪

当サイトでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

≫アコム詳細はこちら≪

≫アコム詳細はこちら≪